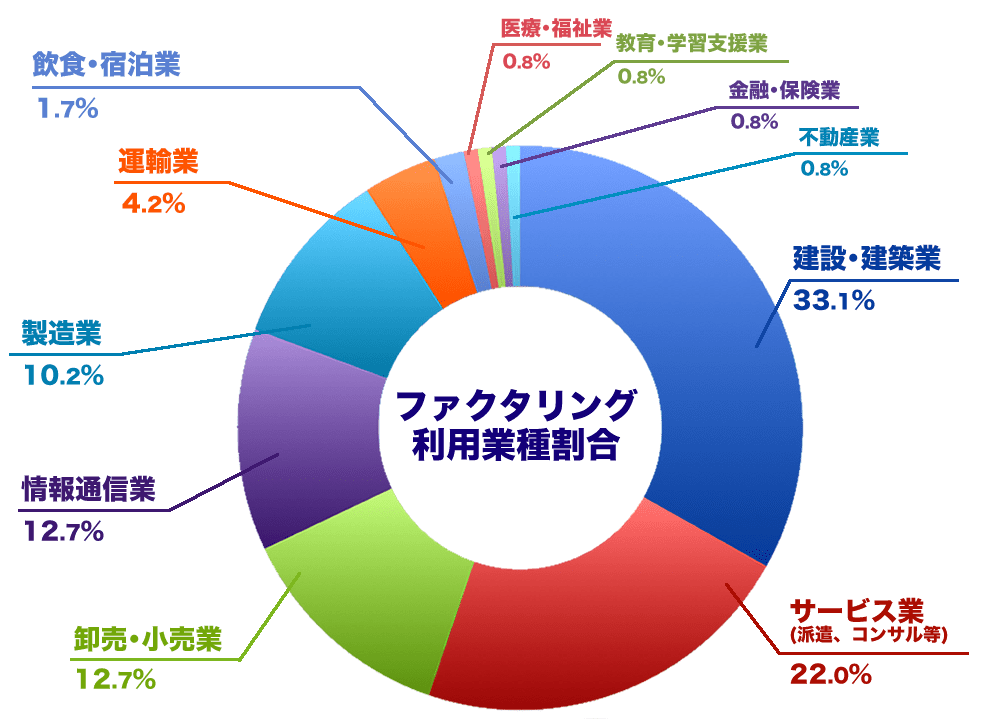

多業種で活用されるファクタリング

ファクタリングは業種を問わず幅広く活用されている資金調達法です。

顧客一人一人と現金授受を行う八百屋商売でなければ「先出し後払い」の習慣が基本になりますよね。

既に発生している売上が元になるため借金ではありませんし、即日性が高いので支払いサイクルに悩む中小規模会社では利用が広がっています。

最も利用割合が高いのは建設業で33%、次いでサービス業(中でも派遣業やコンサル業が多い)22%と続きます。

特徴として支払いサイクルの長い業種と人件費による出費が多い事業でよく使われていることがわかります。

もちろん、ファクタリングは「売掛金さえあれば利用可能な資金調達方法」ですので、これらにあてはまらないビジネスであってもご利用が可能です。

当ページでは実際にファクタリングを活用して資金調達を行った会社の事例をまとめておりますので、ぜひご参考ください。

建設業の利用事例

ファクタリングで最も利用が多いのが建設業界です。

下請け・孫請けと支払いピラミッドが複雑なゆえ、支払いサイクルが長く資金繰りに苦しむ経営者が多くいらっしゃいます。

特に土木工事関係は公共事業も多く支払いが安定していることから、ファクタリング会社側も積極的に債権買取を行っているジャンルです。

500万円の売掛金を早期化

| 調達金額 | 500万円 |

|---|---|

| 取引手法 | 2社間 |

| 売掛金 | 1,500万円 |

| 年商 | 9,000万円 |

| 従業員数 | 6人 |

建設業の中でも土木系の仕事をメインに受けています。

今回は高速道路建設の下請け工事を受注していましたが、複数下請けのうちの一社が倒産し、その穴埋めとして急遽増員と車両の確保が必要になりました。

公共事業関係は利益率も良く嬉しい話でしたが、支払いサイクルが遅く増員分の給与や車両レンタル代はどう見積ってもショート確実でした。

売上入金は6ヶ月後なのに、従業員の給料は毎月発生していきます。経費の半分以上が人件費の土木系建設業者にとってはキャッシュ・フローがとても重要なのです。

高速道路延伸は7年後まで計画されており、ここは多少の無理をしても受注枠を広げておきたい。

またと無いチャンスだと考えました。

元請け会社には受注可否を即答しなければならず、当てにならない銀行融資審査を待っている時間はなくファクタリングを選択しました。

実はこの高速道路建設は3年前の着工時から継続的に受注しており、毎月安定した売掛金入金があるためファクタリング会社の信頼を得やすいのも売掛債権売却を選択した理由です。

1,500万円の売掛金の内、1/3にあたる500万円を早期化することで当面の給料と先出しが必要な車両代金を工面することができました。

なお、今回の検討の中で3社間と2社間のファクタリング方法を知り手数料の違いも勉強しました。

いろいろ考えましたが、元請け会社に「運転資金が足りないので…」と債権譲渡の承認を打診すれば「ここも危ないのでは?」と勘ぐられ発注を渋られる可能性もあると懸念し、取引先へは通知しない2社間ファクタリングを選択しました。

その分手数料は掛ってしまいましたが1ヶ月あれば銀行融資も間に合うため、中長期的に見れば軌道に乗ると判断し決行しました。

結果、20人体制だった会社は30人規模となり、来年度は年商2.5億レベルまで成長できる見込です。

もちろん一時的なリスクと割高な調達コストは承知していますが、信頼性と柔軟度がモノを言う建設業界では一定数の需要があるのです。

支払いサイクルの長い建設業では一般的に利用されています。

全体の30%以上は建設業のお客様と言われており、まさにこの業界のためにある仕組みと言っても過言ではありませんね。

運送業の利用事例

トラックが主となる運送業は車両購入や突然の事故・故障などイレギュラーなトラブルもあり突発的な資金確保にファクタリングが利用されるケースがあります。

また、経営状況が安定していてもガソリン・軽油の価格が高騰すると燃料費で赤字転落するリスクも抱えています。

銀行融資の割合を上げすぎると新規でトラックを導入する際のリース・ローン等の審査に影響することを危惧し、敢えてファクタリングを利用する経営者もいます。

長距離運送参入の糸口に

| 調達金額 | 900万円 |

|---|---|

| 取引手法 | 3社間 |

| 売掛金 | 1,000万円 |

| 年商 | 1億2,000万円 |

| 従業員数 | 16人 |

4トン 10台、2トン 10台で短距離〜中距離の運送業者でしたが主要取引先様から東京⇔宮崎の長距離便の依頼がありました。

どうやら既存で依頼している運送屋の運賃が日々上がっており、「他の競合を探している。」というものでした。

もちろん会社規模を一気に拡大できる絶好の機会でしたが、大型免許を持つ人材と10トン車の手配が必要であったり4トンに比べると大型は利益率が低いのも事実です。

しかし、これをキッカケに大型を増車していければ大企業からの受注が増え経営の安定化に繋がります。

ここは清水の舞台から飛び降りる覚悟で大型車3台の導入を決意しました。

車両ローンは銀行融資を受けられそうですが、頭金が必要ということになり素早く現金を入手できるファクタリングを選択しました。

全く現金が無かった訳ではありませんが、人員のリクルートや車両整備、燃料高騰など不測の事態に備えてある程度のキャッシュは手元に残したいと考えました。

長距離導入の提案をしてきた取引先に経営の状況を打ち明け、ファクタリングを検討していることを打診すると上司の方と掛けあっていただき債権譲渡を承認していただくことができました。

結果、3社間ファクタリングが実現でき2社間に比べると調達コストも圧倒的に抑えることができました。

取引を初めてから1年が経ちますが「運送中の破損や紛失が減った」「到着遅れも殆ど無い」と私達の対応や仕事ぶりを高く評価していただいています。

全4社の運送屋と契約されているようですが、こちら側が対応可能なら当社の比率を上げてもいいとお話をいただくようになり、+3台の大型増車を進めているところです。

ファクタリングを利用したことで、チャンスを形にできた成功例だと思っています。

運送業は人件費比率が高く、車両維持コスト・燃料費など突発的な出費がある職種でイザという時にファクタリングを選択する方が増えています。

この事例の様に取引先様が柔軟な場合は手数料が圧倒的に安い3社間契約を推奨します。

貿易業の利用事例

海外送金や通貨間の為替変動により、一時的な資金ショートを起こしやすいシビアな職種です。

そのため、経営のバックアップにファクタリングを選択する方も少なくありません。

入金が外貨になると手形割引は利用できないので、その点でもファクタリングは柔軟性が高いと評価できます。

為替の影響をカバー

| 調達金額 | 600万円 |

|---|---|

| 取引手法 | 2社間 |

| 売掛金 | 700万円 |

| 年商 | 5,000万円 |

| 従業員数 | 4人 |

スマートフォンアクセサリの輸入・販売を行う会社をやっております。

社員7人、年商1億程の規模で主に中国で量産し量販店やネットショップ等に卸売をする業体です。

私達が最も資金繰りに困るのは人気機種が発売されるタイミングです。

スマホケースを5万〜10万個の単位で発注いただくのですが、入金は早くて翌月末か翌々月末。

反面、中国の発注先にはその場の現金払い以外通用しません。

どうやらあっちの国では後払いという習慣はあまり無く、現金しか信用されないという風潮もあり、支払いを遅らせるとその分大幅な上乗せがあったりします。

つまり、10万個のケースを仕入れるためには納品時に全額を納める必要があり、その回収は最短で翌月末という状況が生じます。

通常時であれば余剰予算でなんとかカバーしているのですが、その時はiPhone系機種とアンドロイド系の人気ツートップが同時期にリリースされたことと、為替の影響で円の力が弱まったことが重なり支払いの目処がたちませんでした。

別事業でまとまった融資を進めていたため、あまり目につくような借入もしたくない…

という状況下で選択肢に上がったのがファクタリングです。

大手量販店が取引先だったため、資金に関する不安を持たれたくないため2社間ファクタリングで進めることになりました。

手数料は15%と決して安くありませんが、突発的な増注と為替で不利になった分の600万円を3日で用立て無事にピンチを乗り切りました。

スマホアクセサリ業界には初期段階で参入したこともあり、有利な条件で事業展開できていたのでちょっとやそっとのことでは「無理」と言いたくありませんでした。

ファクタリングは負債にならず信用機関へ情報が上がることも無いので銀行に知られず、融資も問題なく進みました。

顧問の税理士さんからも「懸命な選択ではないか」と後押しされたこともあり決行したファクタリングですが、結果的には手数料分を回収できる利益を残すことができたので正解でした。

ファクタリング活用法のお手本と言える事例ではないでしょうか。海外取引先に対してはどうしても現金で信用を示す必要があり、先出しが必須になる場面があります。この事例のようにファクタリングの結果によって得られる利益の期待値と比較しながら、導入を検討しましょう。

アパレル業の利用事例

季節により取扱量に増減が目立つアパレル業でもファクタリングが一役買っています。

ここでは、生産依頼先の海外工場で起きたトラブルに対応するために資金調達した例を紹介します。

アパレルに限らず雑貨販売・家具販売の職種でも同様のパターンで活用されることがあります。

現地工場ストライキによる打撃をリカバリ

| 調達金額 | 1,200万円 |

|---|---|

| 取引手法 | 2社間 |

| 売掛金 | 5,000万円 |

| 年商 | 12億円 |

| 従業員数 | 28人 |

10代〜20代をターゲットにした女性向け洋服ブランドのOEM生産を受注していました。

同一型の衣服でもタグ・ボタンデザイン・装飾等を変えて7-8ブランドの商品として市場に流します。

年商10億規模ですが、発注サイクルが早くキャッシュは結構ギリギリなラインで経営しているのも実情です。

春夏秋冬と物凄いスピードで流行りや商品が入れ替わるので、常にてんやわんやしている業界でもあります。

経営的には夏物に比べてコートやブーツなどがメインとなる冬季は、原価も上がるため最もキャッシュフローが厳しくなるタイミングでもあります。

メーカー側から発注内容が固まってから実際に海外の工場を稼働させるまでは実質2週間程度で、本当に一日の猶予の無い状況が続きます。

そんな中、海外委託先工場で致命的なストライキが発生し、大幅な賃上要求がありました。

中長期的にはより安い工場へ切り替えるなど打てる手はあるのですが、兎に角今の受注分をさばかなければ店頭に並べる冬物が間に合わなくなってしまいます…

万が一メーカーの要求どおりの品を揃えられなければ、これまで積み上げて来た信用が台無しになってしまう。

仕方がなく今シーズンの発注はコスト増を承知で継続してこの工場に依頼することにしました。

元々冬物発注でキャッシュが厳しい中、当初予定した予算を上回ったことからファクタリングによりショート分を補うことにしました。

銀行融資を利用できればよかったのですがスピード感的に厳しいと判断しました。

また、債権譲渡登記や売掛先の承認・契約に掛けられる時間的余裕も残されておらず、2社間ファクタリングを実施。

金曜日に申込を行い、翌月曜日朝には着金される柔軟さでした。

売掛債権1,200万円を早期化することで難局を乗り切ることができ、問題の工場も以後の交渉で+5%程度の人件費増で落ち着かせることができました。

取引先にも事情を説明し、多少の価格UPにも納得をいただき事業を継続することができました。

ビジネスにはトラブルが付き物ですね。特に人件費・材料費等の割合が多い業種だと、これらが急激な変動を起こすと急に立ちゆかなくなります。問題が短期的かつ解決の道筋が立っているようなら積極的にファクタリングを利用すれば早期回復に集中できますね。

携帯電話販売業の利用事例

販売報奨金制度により成り立つ中小の携帯電話販売業者。

一次代理店、二次代理店…と複数会社を挟んでいるケースもあり、成果発生から入金までのスパンが長いのが悩みのタネです。

特にゼロ円携帯廃止の方針や新型iPhoneの登場と市場の変化に応える形で在庫確保をしなければならず、ファクタリングは理に適った調達方法のようです。

従業員給料を遅延無く支払えました!

| 調達金額 | 300万円 |

|---|---|

| 取引手法 | 2社間 |

| 売掛金 | 900万円 |

| 年商 | 4,000万円 |

| 従業員数 | 4人 |

携帯電話業界は「販売報奨金」と呼ばれるキャリア(docomo・AU・SoftBank等)から受け取るバックマージンで成り立っています。

1契約に対して数万円の報奨金が設定されており、一月分をまとめて翌月以降に受け取ることができます。

これは中間代理店の方針によっても変わりますが、平気で3ヶ月後入金を設定しているところもあり経営を難しくしている要因になっています。

私の会社はいわゆる「街の携帯屋」で「激安!実質0円!」など魅力的なキャンペーンを打ち出して集客する営業スタイルでした。

実際にゼロ円でお客様に渡しても販売報奨金で5-6万円が入るのでビジネスモデルとしては優秀な利益率だと思います。

ただ、販売事業に関する経費。具体的には店舗家賃、人件費、商品仕入に関しては支払いサイクルが早くタイミングが悪いと資金ショートしてしまうことも…

今回がそのケースで、2015年12月に総務省が報奨金制度にメスを入れ大幅な制限を設けると発表したことを受け「0円携帯はなくなる!買うなら今だ!」と考えるお客様の需要が一気に集中しました。

年末商戦、年始と重なり売上は伸びる一方スタッフの増員も行い手元のキャッシュは厳しくなり給料日の支払いが難しい見通しとなりました。

前々から仕組みは知っていて同業者でも利用している会社があったので、ファクタリングを活用することにしました。

900万円の売掛金のうち、300万円をファクタリング会社へ譲渡し現金を用意しました。

2社間取引でしたが、携帯電話事業者からの入金は確実性が高いこととしっかり売上が立っていることを評価され手数料10%で契約することができました。

30万円程余計な経費が掛ってしまいましたが、8人の従業員には遅れること無く給料を支払うことができホッとしました。

スタッフ一人一人の営業力が影響してくる業種なので、彼らは会社の宝です。

中には5年以上も働いてくれている社員もおり、信頼を失うことなく乗り切ることができました。

携帯電話業界もキャリア>一次代理店>二次代理店>店舗と複数の組織を挟んでお金が動くため、入金サイクルに悲鳴を挙げる経営者も少なくありません。しかし、売掛金の信頼性が高いことからも有利な条件でファクタリングを利用できると言えるでしょう。

介護業の利用事例

一般的に介護業界で利用されるのは診療・介護報酬ファクタリングとなり、国保から入金される予定の報酬を前倒しするものです。

実は診療報酬の債権譲渡は柔軟で3社間ファクタリングとして契約できるので手数料も一桁台で済むことがほとんどです。

出費の大半が人件費・施設維持費に消えていく介護業界でも必要不可欠な存在なのです。

税金未納でも早期化できました!

| 調達金額 | 400万円 |

|---|---|

| 取引手法 | 3社間(介護報酬) |

| 売掛金 | 450万円 |

| 年商 | 9,000万円 |

| 従業員数 | 20人 |

老人ホームを経営しており介護士20人を雇用しています。

介護の患者負担は1-2割となり、残りは国保から支払われることになりますが、支払いサイクルは最大50日遅れとなり中小の介護施設では度々資金繰りが厳しくなる場面があります。

もともと人件費割合が高く支払いは早いのに収入はタイムラグがあるという経営状態で、銀行からも度々繋ぎ融資を受けていました。

実は今回も銀行からの融資をあてにして担当者に相談を持ちかけていたのですが、審査の段階で税金の未納分を指摘され納付しない限り融資は実行できないと言われてしまいました。

もちろん払えるものなら今すぐ支払いたいと思いながらも滞納を繰り返していたのも事実でした。

滞納があると金融機関からの融資は難しい、そこで利用したのがファクタリングです。

25日の給料支払日までにまとまってキャッシュを用意しなければならず、実質1週間の余裕しか残されていませんでした。

複数社に問い合わせた中で、手数料は3%〜5%で最短3日後に入金可能という感じで入金スピードが早いところは手数料も若干高めに設定されている印象でした。

判断が遅れた私の責任もありますが、時間との勝負だったので3日後の入金を約束してくれた会社と契約を結びました。

滞納があったことを事前に話したところ、税務署と掛けあってくれて分割による納付を約束することでファクタリングによる入金があっても口座差し押さえを行わないことを約束してもらいました。

入金も問題なく、なんとか今月は乗り切ったものの再来月の入金を先食いしたことには変らず、決して経営状態が改善したとは言えません。

従業員達の給料も決して高くないのに頑張って仕事をしてくれているし、入居者のご老人達もこの施設を気に入ってくれてます。

せっかくファクタリングにより破綻を免れたのだからこれをチャンスと捉えて根本的な回復を考えなくてはなりませんね。

今後も介護報酬は容赦なくマイナス改定されるでしょうし、運営効率を上げる方法を検討していきます。

医療・介護・調剤・歯科等の医療報酬は債務者が行政なため、回収リスクはありません。

また、債権譲渡通知が可能で3社間ファクタリングが成り立つので手数料も一桁%と低く設定されています。

人材派遣業の利用事例

在庫も無く一見資金繰りには無縁そうに見える人材派遣業ですが、給料先払い・売掛先からは数ヶ月遅れとキャッシュ的には非常に厳しい業種なのです。

実際にファクタリング利用件数は建設に次いで2番目に多く、ここではシステムエンジニア派遣を行う会社の事例を取り上げました。

納税による資金ショートを補填

| 調達金額 | 250万円 |

|---|---|

| 取引手法 | 2社間 |

| 売掛金 | 300万円 |

| 年商 | 2億2,000万円 |

| 従業員数 | 33人 |

30名程のシステムエンジニアを派遣する人材派遣会社を経営しています。

業務委託や派遣契約などお客様企業の以降により様々ですが、実態としては先方企業に常駐し新規システムの立ち上げや保守管理を行う内容です。

名の知れた一部上場企業からの発注もあり、安定した運営はできているのですが支払いサイクルに悩まされることもしばしばあります。

例えば、業務委託契約を結んでいるA社は「検収完了後6ヶ月」となり、当月25日支払いとなる人件費は先払いしなければならないのです。

また、システム開発という職種柄、開発案件単位で検収が行われるケースもあり、そうなると開発期間+6ヶ月分を先出しで負担しなければならないということも…

取引先は年商数千億規模の大企業なので回収リスクは極めて低いですが、半年以上持たせるだけの資金体力が無いのが本音です。

これまでなんとかやり繰りしていたのですが、納税のタイミングと重なりキャッシュフローが立ちゆかなくなりファクタリングを利用しました。

支払いは6ヶ月後でも売上になってる以上、税金は徴収されるのが制度上キツイところですよね。

最低限に留めたく、300万円の売掛金を売却することで契約しました。

税金は期日内に収めることができ、スタッフへの給料も遅延することなく支払えました。

あと数ヶ月は入金サイクルの都合で厳しい状況が続きそうですが、その後は6ヶ月前の売上金が継続的に入金されるので安定化が図れそうです。

つなぎ融資も考えたんですが、投資家達への説明も難しく下手をすると経営そのものを否定されかねないと思い決算資料上も目立ちにくいファクタリングを選択しました。

2社間取引にしたため、取引先企業にも調達の事実が明るみになることはありませんし、何より申込後3日のスピード着金が魅力的でした。

手持ち資金で運営するのが好ましいですが、売上が上がっているのに支払いが追いつかないシチュエーションには力を発揮する仕組みだと思います。

取引先の信用力が高いのはもちろんですが、派遣のように継続した売上はファクタリング会社としても喜ばしい案件です。

このような安定的なものでしたら手数料交渉も柔軟に受けてもらえるでしょう。

不動産経営の利用事例

20棟ほどの賃貸経営を行う不動産会社のファクタリング利用事例をご紹介します。

各入居者からの家賃収入や管理費収入を債権として、1ヶ月の前倒しを行いました。

土地売買に必要な軍資金を数日で調達することに成功し、手数料を差し引いても200万円以上の利益を残すことができました。

家賃収入を前倒し現金化

| 調達金額 | 1,000万円 |

|---|---|

| 取引手法 | 2社間 |

| 売掛金 | 1,800万円 |

| 年商 | 2億3,000万円 |

| 従業員数 | 3人 |

マンション5棟、アパート12棟の賃貸経営をしている小規模な不動産会社です。

本業の賃貸業は空室率も低く上手く回っている方だとは思うのですが、小遣い稼ぎに…と安易に手を出した売買仲介でしくじってしまいました。

倒産寸前の工場から破格で用地を買取れることになり、売却先も決まっていました。

これは美味しい案件だ!と踏んでいたのですが直前になり買い手からキャンセルの連絡がありました。

頼りにしていた銀行からの融資が土壇場でひっくり返ったというのが理由のようでしたが、私としては是が非でもこの土地を押さえたかったのです。

切羽詰まった元オーナーは月末までに現金払いすることを条件に相場より300万円程安い値段で手放すと言っているのです。

ただ、手元の運転資金をかき集めても1,000万円程足りない…

そこで次月入金予定の家賃収入をファクタリングで現金化し、土地を押さえる手段を選んだのです。

家賃収入は以下のように計1,800万円程の収益がありましたので、このうち1,000万円をファクタリングで現金化。

入居者一人ひとりと債権譲渡登記をするのは非現実的ですし、不安を与えたくないので必然的に2社間ファクタリングとなりました。

審査では直近1年の家賃振込状況を証明するための通帳、会社登記簿を提出し、利用用途を聞かれた程度、2日で完了しました。

入金もスムーズで翌週月曜日(審査完了が金曜だったため)には口座に着金。

高額利用だったことと家賃収入という安定した債権だったことから10%の手数料で利用することができました。

100万円の手数料が発生してしまいましたが、購入した土地はすぐに新しい買い手が見つかり350万程の利益を得ることができ、ファクタリングで掛かったコストを差し引いても250万円の黒字です。

初回から1,000万円の利用は迷いもありましたが、結果的には英断だったと自負しています。

今回のパターンのように回収が確実で計画崩れするリスクが限りなく低い場合にはファクタリングを利用して金回りに拍車を掛けるのも一つの経営テクニックなのだと知りました。

逆に手数料は馬鹿になりません。

1,000万円の調達に100万円のコストを掛けているということは銀行金利と比較したらとんでもない数字になります。

年利計算で100%を超えてくるので、トイチという言葉がぴったりな利息ですね…

便利なサービスだと思った反面、短期間で収益化できる見込みがはっきりした入念な出口戦略がなければ安易に手を出すべきではないのだな。としみじみ感じました。

この方はファクタリングの賢い利用方法を理解されていますね。

キャッシュフローの健全化が長期化する場合ファクタリングにより自身の首を締めてしまう危険性もあります。

土地買収のような突発的な資金難に対応するのは良いですが、給料支払やローン返済など慢性的なマイナス経営の場合追い打ちを掛けてしまう可能性もあるのです。

インターネット通販業の利用事例

EC事業を手掛けるベンチャー企業の利用事例です。

通販は商品開発・広告・初回無料キャンペーンなどの初期持ち出しに加えて、クレジットカード決済による入金遅延が致命的な問題になります。

今回は決済代行会社からの入金を早めるためにファクタリングを利用した事例を紹介します。

決済代行会社とも粘り強い交渉を行い、売掛先を含めた3社間ファクタリングに持ち込むことで手数料を一桁台まで圧縮した成功事例です。

カード決済会社への売掛金で利用

| 調達金額 | 500万円 |

|---|---|

| 取引手法 | 3社間 |

| 売掛金 | 800万円 |

| 年商 | 2,500万円 |

| 従業員数 | 5人 |

創業2年目のEC事業を手掛けるベンチャーの事例です。

ファクタリング利用に至った経緯から説明しましょう。

インターネット通販業のビジネススキームは少々特殊かもしれません。

まず、初回無料や500円などタダ同然で商品を購入させます。

ここで定期購入という形をとり、毎月自動的に発送されることになるのです。

健康食品やサプリメントの場合3,000円〜5,000円/月程度の商品が主流で、長期的にみれば月次の収益も安定し、原価も低いためオイシイビジネスと言えますが、参入したての中小ベンチャー企業にとっては資金繰りがネックになります。

商品を売るためには、開発コスト・発送コストが掛かるのはもちろんネットや雑誌への広告宣伝費も安くありません。

さらに顧客の決済はクレジットカードが基本となるため、売り手への入金は決済後1-2ヶ月のタイムラグがあります。

そこに初回キャンペーンが輪をかけて、キャッシュフローを1ヶ月遅延している状態です。

この仕組みから新規の顧客が商品購入してから初めて入金されるのは3-4ヶ月後となるのです。

商品コンセプトや初期の広告投資が功を奏して、月1,000個ペースの出荷を行っていましたがSNSによる拡散などでじわじわと人気が出てきたことを肌で感じていました。

そこで、3ヶ月目からは広告予算を3倍ほどに引き上げ、新聞広告・アフィリエイト広告とその幅を一気に拡大しました。

売上は順調に軌道に乗ってきたのですが、入金までのサイクルが長すぎて手持ちの資金が底を尽きそうになっていました…

もちろん銀行や国金にも相談は持ちかけましたが、社歴が若いことと融資まで時間を要することから現実的に厳しいことがわかり、辿り着いたのがファクタリングという選択でした。

クレジットカード決済代行会社にプールされている売上は性質上"売掛金"とみなすことができ、ファクタリングを利用することができました。

これにより最大2ヶ月の入金前倒しが可能になり、早速500万円をファクタリングしました。

決済代行会社への直談判の結果、債権譲渡による3社間ファクタリング実施の承認を得られたので手数料も4%で実施することができました。

500万円で利用したので金額にして20万円。

この前倒しにより、新聞2社・雑誌5社・アフィリエイト出稿と充分な広告戦略を打つことができ、新規購入者は前月比で+60%の大成功を収めました!

翌月からは初月のユーザーが2ヶ月目以降に突入し"刈り取り時期"に入り、徐々に収支を安定させることができています。

様々な利用事例を見てきましたが今回のケースは非常にセンスの良い、使い所を理解している方だと思いました。

広告という先行投資を行えば、将来的に何倍にもなり返ってくる!という先見の明があったのでしょう。

そして決済代行会社との交渉を成功させたことで、3社間ファクタリングを成立させ一桁台の手数料に抑えたのも堅実な経営スタイルと言えますね。

同じくクレジットカード決済が主流な場合、決済代行会社を相手にファクタリングを実行することができるので、いざという時の切り札と覚えておくと良いでしょう。

中には割高な手数料を支払えば前倒し支払いを積極的に行っている決済代行会社もあるので、支払い手数料とファクタリング手数料をコスト比較してもよいですね。

余談ですが、銀行がダメだからと言ってキャッシングや法人カードローンに手を出すのは冷静な検討が必要と言えます。

金利が高いだけでなく、消費者金融の利用履歴は銀行審査でマイナスに働くケースがあります。近い将来大きな投資が必要になった場合に足枷となるような履歴は残さないのがベストです。

解体工事業の利用事例

解体専門の一人親方会社によるファクタリング利用事例を紹介します。

工事毎に必要な人足を横繋がりの会社から集める流れになりますが、信用第一の世界であり、人件費は前払いが必須です。

工事契約書と請求書をもとにファクタリングを行い、人員確保とキャッシュフローの健全化を行いました。

手数料20%は安くはありませんが、銀行融資が難しい小規模事業者や即日で資金が必要なケースではファクタリングの強みが活かせるのではないでしょうか。

人足確保のため資金調達

| 調達金額 | 100万円 |

|---|---|

| 取引手法 | 2社間 |

| 売掛金 | 150万円 |

| 年商 | 2,000万円 |

| 従業員数 | 2人 |

住宅〜アパート規模の小規模解体を扱っている小さな会社です。

いわゆる"一人親方"であり、複数人で現場に入る時は短期契約で雇い入れるスタイルでやっています。

今回、アパート4棟の解体依頼がありましたが、建て替え前提でありスケジュールが非常にタイトでしたため、仲間の同業者から3人の人手を借りることにしました。

人材の貸し借りはこの業界では当たり前にやっていますが、信用第一なため人件費は全額先払いが暗黙のルールで、30万円✕3人足で大凡100万円の用立てが必要になったのです。

私のような弱小会社に融資を行う銀行など無く、スピードの観点から知り合いの会社に紹介されたファクタリングサービスを利用しました。

手数料は100万円の買取に対して20%(20万円)と安くはない金額でしたが、工事代金と相殺しても十分利益が残ったので、成功パターンと言えるのではないでしょうか。

自転車操業が精一杯な業界体質

100万円程度の現金は常に留保しておくのが良いのでしょうが、正直どこの会社も自転車操業状態でとても預金を考える余裕などありません。

無理なスケジュールや安い工事代金を吹っかけられたとしても、NOとは言えずなんとか辻褄を合わすことしかできないのです。(仮に断れば、二度と仕事が回ってくることはないでしょう…)

地方の建設業は次々と廃業に追い込まれており、仕事があるだけマシ…というのが実情です。

今回はファクタリング利用により一次凌ぎできましたが、根本的な解決には至っていません。

同業他社へのアドバイス

ファクタリングは業者選びさえ間違えなければ、当日や1-2日でまとまった資金が手に入ります。

それこそ、元手がゼロだったとしても新しい仕事が決まった時点で、その工事の契約書や請求書を基にファクタリング会社から資金を調達し人足や資材を調達…という手順で仕事を回すことも可能です。

仕事を受けたいが先立つ資金が無い!と悩んでいる方には是非知ってもらいたい仕組みです。

あとは、言うまでも無いですが、手数料20%(安くとも15%程度)が掛かるので、一定以上の利益率を確保できる仕事でなければ受けても赤字になるという全く無意味な結果になってしまいます。

ある程度の見極めは前提となるものの、緊急時には利用価値のあるサービスではないでしょうか。

土木業の利用事例

積雪により2ヶ月の竣工遅れが発生。これにより資金繰りが悪化し、当面の運転資金を確保するためファクタリングを実行した事例です。

同社は近い将来、銀行からまとまった融資を受ける予定があったためノンバンク系の借入はご法度という状態でした。

そこで、借入に該当しないファクタリングを選択することで信用情報にも影響をあたえず、ピンチを乗り切ることができました。

積雪による工期延長をカバー

| 調達金額 | 300万円 |

|---|---|

| 取引手法 | 2社間 |

| 売掛金 | 500万円 |

| 年商 | 5,000万円 |

| 従業員数 | 4人 |

予想を上回る積雪の影響で工事そのものが遅れ、竣工検査・検収時期が2ヶ月後ろ倒しとなりました。

もともとほぼ自転車操業だったため、次の現場に向けた資材調達費用が捻出できませんでした。

一方、公共事業の下請けだったことから入金自体の信頼性は高く、この2ヶ月を乗り切れば当面運転資金に困ることはないという算段です。

実は銀行からの借入も検討したのですが、この工事が一段落したらまとまって運転資金を調達したく銀行に借入交渉を行うつもりです。

このような事情から少額での融資相談やノンバンク利用は控えたく信用情報に影響を与えないファクタリングにたどり着きました。

買取金額が300万円と高額なことと、入金の確実性が高い(契約書や工事スケジュール等も提出)ため、10%の手数料で用立てすることができました。

ファクタリング会社2社を比較したところ、当所はどちらも15〜20%の提示でしたが、相見積の事実を伝えると10%程度まで交渉できました。

相見積の苦しさは普段の業務や入札で痛いほど理解していたので、やや心苦しさはあったものの5%変われば15万円もの節約に繋がるため、妥協はできませんでした。

結果的に、資金ショートの危機は脱して現在銀行への融資交渉真っ只中です。

銀行担当者からは過去3年に渡る無借金経営を評価してもらっているので、やはり借入履歴を作らなかったのは正解だったと考えています。

公共事業の盲点とリスク

公共事業と言えば、国が主導しているから優良・安心だ!と思われがちですが、実はそうでもないのです。

特に高速道路建設は政治家の"鶴の一声"で方針転換や予算削減があり竣工時期が大幅にズレることも珍しくありません。

また、事業規模が大きなだけに前段階の工事が遅延すると、玉突きでスケジュールが狂い半年以上支払いが滞ることもありました。

天候や地域事情による影響

東北・北海道地域では雪による影響が大きく、12月〜3月頃まではほとんど工事稼働出来ません。

多くの会社は4月に向け資金調達に精を出しますが、時期が集中するだけに銀行は大規模融資を優先的に取扱い、我々のような100万〜300万円規模の案件は後回し感があります。

銀行借入が最も低コストではあるものの、ノンバンクやファクタリングなどでバックアップ策を練っておくとより安心感がありますね。

バス会社の利用事例

多発するバス事故を背景に行政の締め付けが強化され、一人あたりの勤務時間や健康診断義務、車両整備費の増額など想定外の出費が続きました。

それに追い打ちを掛けるように燃料高騰が押し寄せまさにダブルパンチ状態…。

根本的な解決ではないものの、当面のキャッシュフローを健全化するため3ヶ月間の計画的ファクタリングを実行した事例です。

単月での改善が厳しい場合、はじめから複数ヶ月契約で話を進めることで段階的に手数料を下げることができました。

法規制✕燃料高騰のダブルパンチ

| 調達金額 | 900万円 |

|---|---|

| 取引手法 | 2社間 |

| 売掛金 | 1,200万円 |

| 年商 | 5億4,000万円 |

| 従業員数 | 24人 |

観光バス15台で営業しており、主な仕事は旅行代理店経由で入ってくる格安高速バスや修学旅行等の貸し切りバスです。

ニュース等で度々報道されているようにバス業界はどこも薄利多売…

価格競争と旅行代理店のピンハネで、会社に残る利益は本当に微々たる金額なのです。

例えば、東京→大阪の夜行バスなら4,000円✕40人で=160,000円になりますが、燃料・高速・ドライバ人件費・旅行代理店マージン…と経費を差し引くと1運行で残るのは2-3万円ですし、空席が増えれば赤字を食うことも無くはありません。

全体的にはバスの車両ローン・メンテナンスコスト・車検・保険料なども重みになり、赤字を作らないことで精一杯というのがうちの実情です。

そんな最中、全国的に報道された「軽井沢バス転落事故」がきっかけとなり、国交省からの監査が入り、勤務時間・消耗品交換・健康診断の実施など複数項目の指摘を受けました。

もちろん、どれも安全運行には必要不可欠な要素であることは理解していますが、先立つものがない…

さらに燃料高騰とドライバーあたりの負荷軽減による人件費増加で、本当に火の車でした。

頼りにしていたメインバンクには、軽井沢事故の件で審査部が難色を示したという理由で融資を打ち切られ、八方塞がりだったところにファクタリングの仕組みを知り、藁にもすがる思いで利用しました。

融資に比べれば法外な手数料であることは理解していたので、最初から3ヶ月でキャッシュフローを回復する計画で利用しました。

ファクタリング会社との交渉では、単月で無くはじめから3ヶ月利用を前提に進めたところ「初月15%、2ヶ月目10%、3ヶ月目8%」という条件で合意できました。

我々の業界のように単月での回復が難しい業種なら、最初から現実的な計画を立て複数ヶ月で話を進めた方が総合的な調達コストを下げられるかもしれませんよ。

バス業界は体制改善の兆しも?

例の軽井沢事故以来、行政の締め付けが厳しくなったのは事実ですが、一方で無茶な運賃値引き競争が沈静化してきている面もあります。

バス会社側も"安全"という紋所を盾に一定の運行コストが掛かっていることを発言できる風潮が出来始めています。

運行コスト増加はお客様の運賃に跳ね返るため便乗値上げをするようなつもりはありませんが、最低限健全な経営ができるよう見直しを求める声に注目が集まっているのです。

当社は社歴10年を超える車体が多いことから近い将来大規模な入れ替えを行わなければならない状況です。

現状の経営状態を続けていてはいつ歯車が崩れ破綻するかわからない状態ですが、同業者とも一丸となって体質改善を目指したいと考えています。

自動車部品製造業の利用事例

予想外のヒット車種登場により急遽メーカー側より追加受注を受けた部品製造会社ですが、入金サイクルの問題から十分な原料発注資本が無く150万円のファクタリングを行った事例です。

一刻を争う発注が必要だったことから借入ではなく、即日資金調達が可能なファクタリングを選択。

製造業の過酷な下請け体制の問題点とともに、町工場の苦しい立場も赤裸々に語られています。

受注急増で150万円を調達

| 調達金額 | 150万円 |

|---|---|

| 取引手法 | 2社間 |

| 売掛金 | 400万円 |

| 年商 | 6,500万円 |

| 従業員数 | 10人 |

自動車メーカーの下請けでトランスミッションやデフギア、ハブ等のベアリング製造を行っています。

実名は避けますが、SUVタイプの新型小型車の売れ行きが良く、急激な受注増がありました。

しかも納期が早く、人員を追加し、工場をフル稼働させてギリギリ間に合うか…という状態でした。

原料の発注は今日・明日にでも行わなければならない状態でしたが、手持ちの現金は少なく初めて利用するファクタリングで150万円を用立てました。

銀行審査をイメージしていたので、非常に簡単な書類とサラッとした面談に驚きました。

入金に関しても申し込み翌日には着金していたので、緊急性の高い資金調達で重宝される理由がわかった気がします。

たった2ヶ月前倒しするだけで、15%も手数料を取られる点は異常だと感じましたが、時間との戦いだったため即決せざるを得ませんでした。

実際、150万円のファクタリングで15%なら決して高くないというのは後から知りましたが…

中長期的な成長や経営回復を主眼とした銀行融資とは大局的に短期的なテコ入れを目的としたファクタリングなので、一概に比較はできませんが即効性があるのでいざという時は頼りになるサービスだと思います。

製造業下請けの苦悩

自動車産業に限った話では無いと思いますが、元請けからの発注はめちゃくちゃです…

今回のように急に大量の発注をして「納期は守れ!」と言われます。

かといって支払いサイクルを前倒ししてくれるわけではないので、体力の無い中小工場はなんとか金を工面するしかないのです。

また、その逆でメーカー側の売れ行きが悪くなれば計画されていた発注も平気でキャンセルしてきます。

「変わりの工場はいくらでもある」と言われればそれまでですが、こちらの立場としては日々の運営を続けていくのが精一杯というのが本音です。

運送業(残業代請求)の利用事例

従業員5名による残業代請求(弁護士経由)を受けた運送会社が、和解金と他従業員への補填で300万円をファクタリングした利用例を紹介します。

取引額が高額になることと事情を理解した取引先の協力により、3社間ファクタリングとして5%の手数料で実行しました。

和解金や示談金などの名目では融資を受けるのは難しく、調達時間・コストの面でファクタリングの強みが活かせた例と言えます。

残業代請求により資金枯渇

| 調達金額 | 270万円 |

|---|---|

| 取引手法 | 2社間 |

| 売掛金 | 300万円 |

| 年商 | 1億8,000万円 |

| 従業員数 | 23人 |

従業員23名の中距離運送会社を経営していましたが、5名の従業員から弁護士を通じて残業代請求の申立がありました。

給料待遇は平均的だと自負していましたが、細かい残業や時間外労働は"基本給に含む"という曖昧なルールで長年やってきていた面もあります。

ある日、弁護士事務所から電話があり従業員5名が過去2年の残業代未払いを請求しているとのこと…

はじめは総額600万円の支払い要求でしたが、和解ポイントとして250万円の支払い(1人あたり50万円)で落ち着きました。

当初は従業員に裏切られた!という一心で苛立ちしかありませんでしたが、確かに払うべき人件費は払わなければならないと反省した部分もありました。

他の従業員へも一定の補填を約束し、今後は時間外労働の基準を設けて対応することになりました。

一時は紛争状態になるかと覚悟していましたが、退職者を出さずに従業員側と和解できたのは不幸中の幸いかもしれません。

ひとまずは一件落着ですが、和解金250万円の支払いとその他従業員への補填をあわせると500万円近い出費が必要でした…

当然、かき集めてもそんな大金がある訳もなく、ファクタリングによる入金前倒しでなんとか工面することにしました。

(銀行へも相談しましたが、残業代未払いのような理由では貸せないと突っぱねられました…)

取引先にも事情を説明し、3社間ファクタリングを利用しました。

計300万円の売掛金を5%で現金化することに成功し、従業員への支払いを済ませました。

取引先も理解を示してくれたため、3社間取引とし比較的割安なコストで資金調達できたのは本当に助かりました。

仮に2社間ファクタリングだと最低15%程度の見積りだったため、今後も自らの首を締め続けることになったでしょう…

これからは時間外労働分もきっちり支払うため、相対的に人件費は上がります。

元々厳しい運送業がさらに薄利になっていきますが、赤字にならない限りはなんとか頑張って行こうと思っています。

残業代請求の怖さ

今回は運送業の例でしたが、残業代請求は各業界で多発しています。

弁護士団体が残業代を飯のタネにしている以上、一定の確率で攻撃される可能性があり、一つのリスクとして頭に入れておく必要があるでしょう。

弁護士費用は「請求した残業代金の◯%」という契約で初期費用は不要ですし、何より請求を行ってくる従業員は多くの場合"捨て身"であるため徹底的に戦ってきます。

元々、後ろ指刺されないよう健全な運営をしろ!と言われればそれまでですが、ある程度のリスクヘッジが必要なことは事実です。

ファクタリングは万が一の際にまとまった現金を調達できる点で、このような緊急案件には適した手法と言えるでしょう。

WEB向け広告代理業の利用事例

「PPC」と呼ばれるクリック課金型広告を扱う代理店ですが、大手通販会社からの大規模プロジェクト受注にあたり先出しが必要となる広告費を確保するため、ファクタリングを利用。

当初から1回限りの利用で軌道に乗せる!と入念な計画をしていたこともあり、翌月からはキャッシュフローも正常化し、1,000万円/月規模の大型案件も継続受注することに成功しました。

入金前倒しで大型案件を受注

| 調達金額 | 500万円 |

|---|---|

| 取引手法 | 2社間 |

| 売掛金 | 3,000万円 |

| 年商 | 3億1,000万円 |

| 従業員数 | 3人 |

WEB向けの広告代理店を営んでいます。

具体的には、GoogleやYahooが提供する「PPC」と呼ばれるクリック課金型広告を扱い、クライアントのWEBページを出稿することでその運用代行費用をいただく、というビジネスモデルです。

うちでは広告運用費の10%を手数料としているので、300,000円分の依頼を受けたら30,000円が取り分になるという仕組み。

一見、割の良い商売に見えるかもしれませんが、実際は取り分の中から人件費・固定費・自社の広告宣伝費…等々を捻出しなければならず、自転車創業に陥りやすいのです。

3,000万円/月程の売上がありますが、その90%はGoogle、Yahooへの支払い、残りの300万円から人件費や固定費を絞り出すスタイルです。

今回、大手通販メーカーから宣伝サイト作成やプロモーション動画作成を含めた1,000万円/月規模の依頼打診がありました。

しかし、支払いサイクルは月末締め・翌月末払いとなることから1ヶ月分の広告費(約800万円)は先出しが必要…

最初の1ヶ月だけ乗り切れれば、その後は安定的な収益になるので何としても契約を取りたい!と思い、いくつかの資金調達方法を検討しました。

融資も視野にいれていましたが、受注まで2週間を切っていたこともあり、スピードと確実性を重視してファクタリングを選択。

売掛金のうち500万円を現金化し、手持ち資金とあわせて無事に広告予算800万円を確保できました。

当初予定どおり、ファクタリングを利用したのは初月の1回のみ。

手数料10%(50万円)は余計なコストとなってしまいましたが、この案件で毎月1,000万円もの売上に繋がっています。

ピンポイントで利用するには有益なサービスではないでしょうか。

需要が多い広告業界

金満なイメージが強い広告業界ですが、末端の実働企業はシビアな経営を強いられています。

特に代理業の場合、取扱金額が大きい割に利益率が低く、致命的な資金ショートが発生することも珍しくありません。

本事例はWEB向け広告でしたが、紙媒体・CMなどどの広告業界も似たような状況です。

ファクタリングを利用する場合は1回(多くとも2-3回)で、資金繰りを正常化できる見込みがあるか?を十分に検討してください。

元々数%の利益率なのに、ファクタリングで10%を超える手数料を支払っていたらいつまで経っても楽になりません。

製造業や飲食店に比べれば、翌月・翌々月の収支を予測しやすい業種なので、高額な調達コストを掛ける価値があるか?を今一度考えていただけたらと思います。

やや否定的なコメントになってしまいましたが、ファクタリングは本例のように“経営の起爆剤”となる一方で、貴重な利益を食いつぶすリスクがあることを忘れないでいただきたいのです。

一方、広告関係の売掛金はファクタリング会社側の評価が高く、手数料も有利な条件を提示してもらえる可能性が高いと言えます。

工事などと異なり、業務を遂行できない可能性は低く、入金ズレが起きにくいというのが一つの理由です。

300万円を超える取引になる場合は10%台の手数料を目安に交渉・比較してみることをお奨めします。

調剤薬局の利用事例

薬局の目と鼻の先に新規クリニックがオープンするという願ってもないチャンス!

しかし、人工透析を扱う特殊な医院であり特殊で高額な薬品在庫を揃える必要がありました。

一度は辞退を考えたものの、処方数を増やせる絶好の機会と捉え調剤報酬を現金化し、在庫・人員の確保を行いました。

結果的に1.5倍以上の処方箋を扱うこととなり、成功をおさめました。

調剤報酬ファクタリングの仕組みや、手数料相場と併せて活用事例を紹介します。

薬剤調達のため、資金調達

| 調達金額 | 400万円 |

|---|---|

| 取引手法 | 調剤報酬ファクタリング |

| 売掛金 | 600万円 |

| 年商 | 4,000万円 |

| 従業員数 | 5人 |

父の代から続く薬局を経営しています。

近接する内科・眼科からの処方が9割を超えており、揃えておく薬剤もほとんどが定番のものでしたが、薬局から100m程の位置に新たなクリニックができることが決まり「処方箋を扱ってもらえないか?」という打診がありました。

ここまでは有り難い話なのですが、そのクリニックは人工透析を扱っており、特殊で高額な薬(インスリン等)を常備しておかなければならないという課題もありました。

さらに、週6日の営業体制を希望され、薬剤師・事務員の増員も必須となってしまいました。

薬剤はクリニック側が希望する種類・量を用意すると原価で300万円相当になります。

もちろん余剰資金は無く、なんらかの資金調達が必須となりました。

潔くオファーを断るという選択もありましたが、今の御時世新しい取引先ができることは願ってもないチャンス、なんとか受け入れたいところです。

薬局の売上は“調剤報酬”により決まります。

調剤基本料=41点/夜間休日等加算=40点/薬剤服用歴管理指導料=41点のように、調剤行為により細分化されているのです。

調剤報酬点数は10円/点で計算され、社会保険診療報酬支払基金(国保の場合は、国民健康保険団体連合会)から受け取ります。

保険証があれば病院・薬局では3割分の支払いになりますよね。

3割分はその場で患者様からいただき、残りの7割は後に国から支払われるという仕組みなのですが、この社会保険診療報酬支払基金が曲者で支払いまで2ヶ月程の期間を要してしまいます。

銀行・貸金業者からの借り入れも視野にいれましたが、知り合いの薬局へ相談したところ「調剤報酬ファクタリング」を知り、利用することにしました。

600万円程の支払い待ちがありましたが、そのうち400万円を現金化することに成功しました。

手数料は5%(20万円)で、借り入れ手数料や金利と比較しても妥当なコストと考えました。

迅速に資金調達できた結果、必要な薬剤を準備することができ新たな患者を獲得することができました。

処方箋枚数も以前の1.5倍程に拡大したため、正しい選択だったと自負しています。

調剤報酬ファクタリングは低手数料

調剤報酬・診療報酬・介護報酬ファクタリングは売掛先となる社会保険診療報酬支払基金の承諾を得て実行されます。

つまり①利用者(薬局や病院)/②ファクタリング会社/③支払基金の3社間ファクタリングとなるのです。

また、支払い元が国の機関であることから焦付きのリスクは無く、必然的にファクタリング手数料は割安になるという仕組みです。

一般的に3%〜6%での実行となりますが、総合病院など数千〜億単位かつ中長期に渡る取引があれば1-2%で実行されるケースもあります。

一般企業は使えないため特殊なファクタリングとなりますが、医療関係の方で資金調達をお考えでしたら非常に効率的な方法としてお奨めします。

電気工事業の利用事例

主要取引先である中堅建設会社から、突然の支払いサイクル変更を言い渡された小規模会社。

9割以上の売上をこの建設会社に頼っていたため、1ヶ月間ほぼ入金無しの状況が発生してしまいます。

従業員への給料支払いや部材購入など最低限の運転資金を確保するため、ファクタリング利用を決意。

紆余曲折あったものの、取引先へファクタリング(売掛債権譲渡)の承諾を得て、手数料が安価な3社間ファクタリングの利用に成功しました。

支払いサイクル変更による資金ショートを回避

| 調達金額 | 150万円 |

|---|---|

| 取引手法 | 3社間 |

| 売掛金 | 200万円 |

| 年商 | 2,800万円 |

| 従業員数 | 3人 |

従業員3人の小さな電気工事会社を経営しています。

マンションや商業施設の電装関係を主に扱っており、仕事の9割以上を一つの取引先(中堅建設会社)に依存しています。

1取引先への依存が良くないことは承知ですが、長年良い条件で仕事をもらっているためこことは切っても切れない関係です…

そんな事情を知ってか知らずか、この取引先から「支払いサイクルを変更して欲しい」という依頼がありました。

これまでの「月末締め・翌月末入金」から「月末締め・翌々月末入金」となり、資金繰りが1ヶ月遅れるため、当面は相当に厳しくなります。

突然かつ一方的な話しで困惑しましたが、取引解消となっては元も子もありません。

仕方なく、先方の条件を飲むことにしました。

しかし、1ヶ月間ほぼ入金無しの状態となるため、どう頑張っても資金ショートは免れられません…

以前から言葉は知っていたファクタリングを検討したところ、2社間・3社間の取引手法があり、取引先に売掛債権譲渡を承諾してもらう3社間ファクタリングであれば、10%前後の手数料で資金調達できることがわかりました。

「取引先からの信頼を失墜させてしまうのではないか…」と不安も過りましたが、ここで資金ショートを起こせば従業員への給料支払、次の工事の準備に支障をきたします。

取引先に内密で進める2社間ファクタリングという手も考えましたが、手数料は20%程度に跳ね上がり明らかに不利です。

悩んだ末、取引先に腹を割って実情を話したところファクタリング利用を快諾いただき、無事に3社間ファクタリングを実行できました。

結果的に150万円を前倒して資金ショートを回避することができ、取引先との関係も良好に保つことができました。

後に聞いた話しでは、取引先の経理部門が支払いサイクルを統一したいということが発端のようで、条件を飲んでもらい助かったとのことでした。

3社間取引で手数料を圧縮

今回の例でも取引先へファクタリング利用を打ち明け3社間取引の同意を得るか、または内密に進められる2社間取引を選択するかという点で悩んでいたようですね。

経営者の皆様が心配されるように「資金繰りが厳しい=会社の信頼を落とすのでは」と慎重に考えるのは当然です。

しかし、2社間/3社間ではファクタリング手数料が倍以上も変わります。

大切な売上が資金調達コストで消えてしまうのはあまりにも無念です、全てのケースで取引先が理解してくれるとは言えませんが、少しでも打診の余地があれば積極的に3社間ファクタリングを活用して欲しいというのが私の意見です。

1つ注意点としては、3社間ファクタリングの場合、契約書作成や送金など取引先⇔ファクタリング会社間で少なからずやり取りが発生します。

そのため、取引先に対して不誠実な態度をとるようなファクタリング会社は絶対NG!

3社間取引で利用する際は特に慎重な会社選びを心がけましょう。

当ページでは実際のファクタリング事例をご紹介させていただきました。

こちらに記載されていないビジネスでもファクタリングは広く活用されており、今後も幅広く利用されてゆくものと考えられています。

「銀行融資を断られてしまった」「負債を増やさずに現金を増やしたい」という方は、ファクタリングによる資金繰りをぜひ検討してみてはいかがでしょうか。