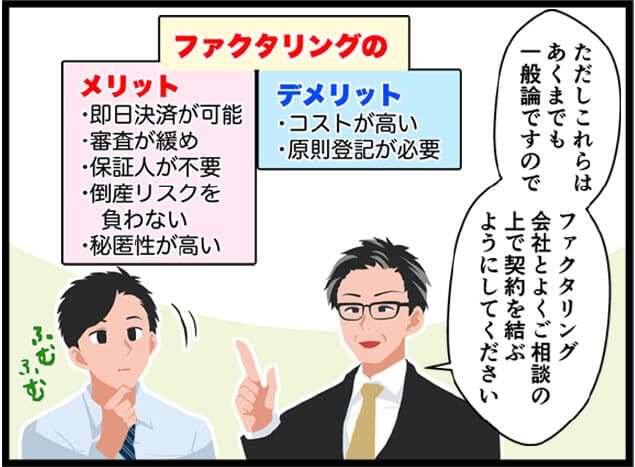

ファクタリングの特徴やメリット・デメリット

昨今、資金調達方法の1つとして利用者を増やしているファクタリング。

当ページではファクタリングが持つメリットやデメリット、基礎知識、特徴等をはじめ、他の資金調達方法との違い、会計処理に触れてまいります。

目次

ファクタリングのメリット

まずはファクタリングのメリットから解説してまいります。

ファクタリングの最も大きなメリットは、やはり「調達スピード」でしょう。

即日又は翌日振込で対応しているファクタリング会社も多く、数ある資金調達方法の中でもスピード面はピカイチです。

融資の場合、審査だけで数週間を要することも珍しくはありませんが、ファクタリングは「債権の存在や価値」を精査するだけですので、早ければ数時間で完了します。

また、ファクタリングは融資では無く、あくまで「債権の買取」ですので、売掛金の存在証明や価値(期日や売掛先企業の安定性などで算定)の確認がメインとなり、多少の債務超過・税金未納であれば問題となりません。

したがって、財務状況が芳しくないのであれば、審査通過が不透明な融資に時間を割くよりもファクタリングを選択した方が良いケースもあります。

もちろん、銀行融資とファクタリングを両方使用するというのも一つの手です。

なお、銀行やノンバンクの場合、人的担保又は物的担保を求められることがあります。

ファクタリングは資産の売却なので、そもそも担保を取る必要が無い上、代表者の信用情報も問題になりません。

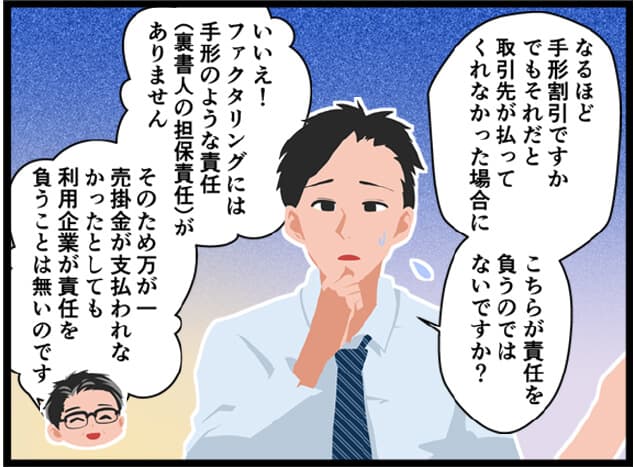

さらに「倒産リスクを負わない」という点もファクタリングの大きなメリットです。

債権譲渡によって権利が移転するため、ファクタリング利用企業は売却した債権に関しては当事者ではなくなります。(債権者ではなくなる)

そのため、売掛先が倒産した・夜逃げした等で当該債権が回収できなくなったとしても、ファクタリングを利用した企業が責任を負うことはありません。

これは、ファクタリングには「償還請求権(手形法に基づく権利)」が適応されないためであり、業界ではノンリコースと呼ばれています。

もしも倒産や債務不履行の責任を負わせるような規定があった場合、当該ファクタリング会社は違法業者の可能性がありますのでご注意ください。

ファクタリングのメリット5つ目は「取引先に周知されない」という点が挙げられます。

通常の債権譲渡では「債務者への通知又は承諾」が必須ですが、2社間ファクタリングであれば当該手続きを省略することが可能です。

したがって周囲に知られずに資金調達ができ、秘匿性に優れていると言えます。

ファクタリングのデメリット

一方で、ファクタリングには以下の注意点(デメリット)があります。

メリットだけではなく、ファクタリングが持つリスクもしっかりと確認しておきましょう。

ファクタリングの大きなデメリットは「手数料が高い」という点です。

報酬形態はファクタリング会社によって異なりますが、債権額の○%(2社間方式で5~20%・3社間方式で1~10%が相場)という形が主流ですので、反復継続した利用は大変危険であり、慢性的に利用すると逆に財務状況を悪化させる恐れがあります。

したがって「銀行融資が決済されるまで」「まとまった売上が入るまで」などのつなぎ資金として利用するのがおすすめです。

また、前述した通り2社間ファクタリングの場合は「債務者への通知又は債務者から承諾を得る」という手続きがありません。

そのため、正当な権利者であることを第三者に対して証明できないなど、ファクタリング会社側は不安定な立場に置かれてしまいます。

そこで、2社間ファクタリングでは「債権譲渡登記」を実施するのが一般的です。

債権譲渡登記によって第三者に対する対抗要件となり、新債権者であるファクタリング会社の権利が保護されますが、ファクタリング利用企業側にとっては「費用」「時間」がさらに掛かってしまうため、デメリットの側面が強いと言えます。

なお、債権の金額や信頼性(売掛先が大企業など)など、ファクタリング会社の中には状況に応じて登記の可否を判断しているケースがあります。

気になる方は、事前相談や見積もりの段階で確認しておくと良いでしょう。

メリット・デメリットまとめ

| メリット | デメリット |

|---|---|

|

スピードに優れている 買取のため審査が緩い 保証人等が不要 取引先の債務不履行に責任を負わない 取引先に原則知られない |

調達コストが高め 債権譲渡登記を経る場合がある |

このように、ファクタリングはスピード・利便性に優れている一方で、コストが高い・債権譲渡が必要になる可能性がある等のデメリットがあります。

利用にはリスクがあるため、あくまでもつなぎ資金としての活用を強くお勧めいたしますが、「ファクタリングは危険」とステレオタイプになってしまうのも大変勿体ないです。

「正しい知識を身に付けること」「本当に必要な取引なのかを冷静に判断すること」こそが重要なのではないでしょうか。

当サイトでは「取扱取引」「対応スピード」「手数料」を独自に調査し、優良企業と判断したファクタリング会社のみを掲載しております。

各社のスペックを比較していますので是非ご参考ください。

モアタイムシステムとは

銀行間振込には、1973年に稼働を開始した「全国銀行データ通信システム(通称「全銀システム」)」が利用されています。

国内有数の大規模ネットワークシステムであると同時に、サービスがスタートしてからの50年弱の間、一度もオンライン取引を停止したことがありません。

高い信頼性の反面で、同システムの稼働時間は銀行営業時間と同様(平日8:30〜15:30)であり、営業時間外や土日祝日の振込は翌営業日の着金となってしまう点が大きな課題でした。

そこで、国内銀行間での送金を24時間365日可能にすることを目的に、2018年10月9日から新たなサービス「モアタイムシステム」がスタートしたのです。

2024年4月1日時点で全金融機関のほぼ100%にあたる1,085の銀行・信用金庫・信用組合が参加しています。

参考:全国銀行資金決済ネットワーク公式HP

なお、銀行によって接続時間が異なる点には注意が必要です。

例えば三菱UFJ銀行であれば「毎月第2土曜日の21時から翌朝7時まで」、三井住友銀行であれば「毎週日曜21時から翌朝7時まで」がメンテナンス時間となり、着金確認をすることができません。

お急ぎの場合は、各接続時間をご確認いただくと共に、予めいくつかの口座を候補に挙げておく形が望ましいでしょう。

ファクタリングにおけるメリット

前述した通り、同サービスの普及により2024年現在ほぼ全ての金融機関で24時間365日即時送金が可能となりました。

当該システムの普及や進化は、ビジネスシーンやファクタリング取引においてどのような影響を与えるのでしょうか。

まず、総合的な入金スピードが確実にアップすることは間違いありません。

銀行窓口は15時又は15時30分までですので、それまでに審査や送金手続きを完了させなければなりませんでしたが、モアタイムシステムによって営業時間内に手続きが完了すれば即時着金が可能となります。

申し込みから実行までに少なくとも3時間は必要ですので、今までのファクタリングであれば、即日入金を実現させるには遅くとも午前中には申し込み及び速やかに審査書類の提出が必須でした。

しかしながら、モアタイムにより24時間送金が実現したことで、例えば15時にファクタリングを申し込んだとしても、営業時間内に審査が完了さえすれば同日中の入金も可能となったのです。

また、入金時間の制限が無くなったことは「気持ちの余裕」へと繋がります。

多少不利な条件であっても「本日中に入金されるなら契約してしまおう」というケースが多かったのですが、モアタイムシステムの普及によって焦らずじっくりと選定することが可能となりました。

「今決めてもらえば、今日の15時までに着金できるように手配する」というファクタリング会社の定番トークも、今後は無くなりそうです。

即答を避け、時間を掛けて冷静に判断できるというのは大きなメリットと言えるのではないでしょうか。

ただし、自社の銀行口座がモアタイム接続に対応していることが条件となりますので、モアタイム対応かどうか、接続時間等について予めご確認ください。

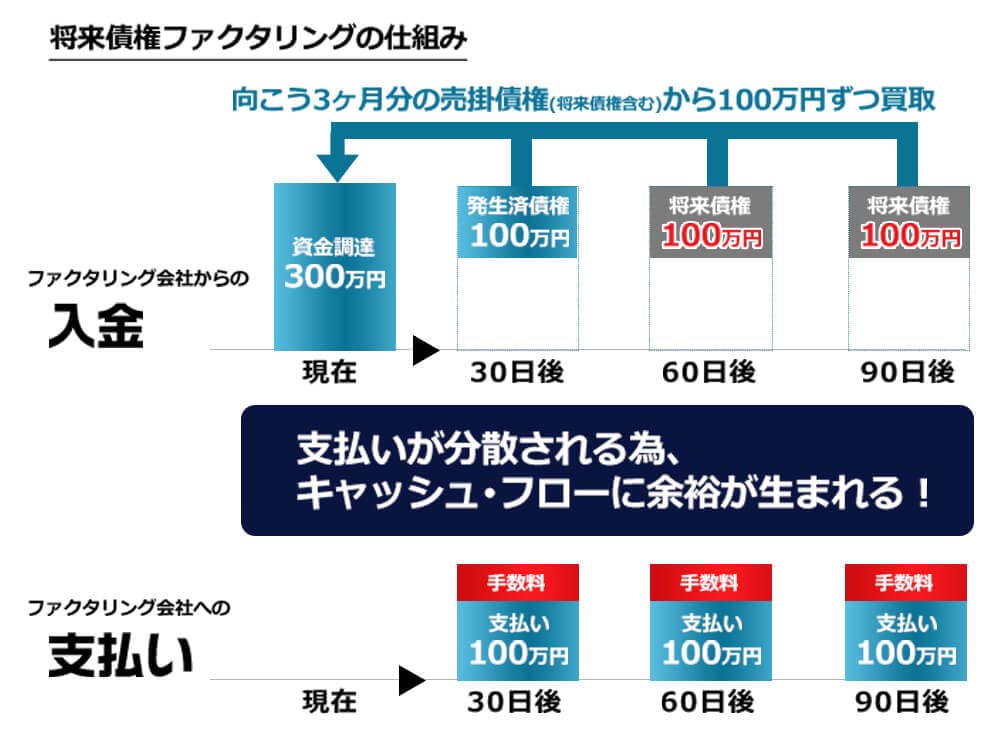

将来債権を活用したファクタリング

昨今では「将来債権」の買取にも対応するファクタリング会社が増えてまいりました。

どのような債権なのか、ファクタリングにどのように活用するべきなのか、用語の意味や利用方法、仕組み等について解説してまいります。

将来債権とは、その名の通り「将来発生する蓋然性のある債権(売掛金)」のことです。

長期にわたり定型的な取引がある場合、安定かつ継続して売上が発生する見込みが高いため、条件を満たせば譲渡することが可能です。(売掛金担保融資や債権譲渡契約などでは一般的に扱われています)

従来、ファクタリングにおいては原則買取不可とされる債権でしたが、当該債権を利用するスキームが多く見られるようになりました。

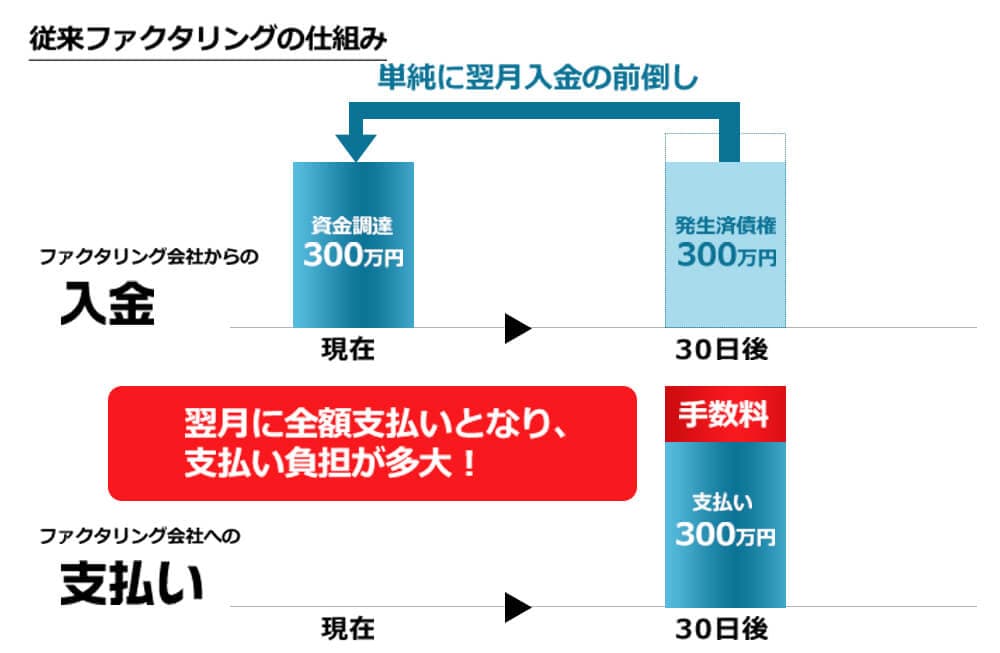

従来のファクタリングとの違いとメリット

将来債権を利用したファクタリングは従来の取引とどのように異なるのでしょうか。

売掛金300万円があったと仮定し、実際に従来ファクタリングとの違いを比較してみましょう。

従来のファクタリング(2社間の場合)は、300万円の売掛債権を早期に現金化し、売掛金が入金されたらファクタリング会社へ支払うという仕組みです。

即日から数日で資金調達が可能ですが、翌月にはファクタリング会社へ300万円の一括支払いが必要となり、キャッシュフローが再度ピンチに陥ってしまう恐れがあります。

結局、翌月以降もファクタリングを利用してしまい、反復継続して利用せざるを得なくなってしまうという経営者も少なくありません。

一方で、将来債権ファクタリングでは既に発生済の債権300万円からは100万円だけを買取り、残り200万円は将来発生予定の売掛金(将来債権)から買取る形を採ります。(2か月後売上から100万円、3ヶ月後売上から100万円を買取)

同じ300万円の資金調達ですが、将来債権からの買取であるため、ファクタリング会社への支払も債権が履行されたタイミングと同一です。

つまり、1か月後・2か月後・3か月後に100万円ずつ分割して支払う形となり、キャッシュフローの負担減へと繋がります。

将来債権ファクタリングの具体例

将来債権として認められるには継続的かつ安定的で数年単位で入金実績があるなどの厳しい要件を満たさなくてはなりませんが、活用できれば財務改善の大きなバックボーンとなります。

次は、将来債権を活用したファクタリングの具体例を見てまいりましょう。

人材派遣業の利用例

10人で人材派遣業を営むA社は取引先B社と数年の付き合いがあり、毎月継続的な入金がありました。

人材派遣料として固定売上があることも評価につながり、当月50万円、翌月・翌々月の将来債権で各50万円の合計150万円を調達しました。

元々利益率は悪くない業種ですが、翌月にまるまる150万円の支払いが来ると間違いなく負のループに陥ってしまいます。

将来債権利用により、支払いが分割になったことで翌月以降の負担が限定的となり、ファクタリング費用を大きく抑えることに成功しました。

つなぎ融資代わりの利用例

運送業を営むC社は車両入替のため、3,000万円規模の銀行融資を進めていましたが、その矢先で従業員一同からの残業代請求を受け約500万円の支払いが必要に…。

ノンバンクからの借り入れも考えましたが、銀行融資を控えた今、安易な借り入れは避けたいところ。

そこで、融資が実行されるまでの1~2か月間を耐えしのぐために、ファクタリングを利用することに決めました。

1,500万円/月の売上がありますが、利益で残るのは100万円程度です。

そこで、直近の売掛金から100万円、翌月の売掛見込み(将来債権)から100万円の計200万円をファクタリングしました。

従業員側とはまず200万円分の未払い残業代を支払い、残りは分割することで合意を取り無事に危機を乗り切ることができました。

他ファクタリング会社からの乗り換え例

D社は半年前にファクタリングを利用しましたが、結局支払い時にキャッシュフローが追いつかず毎月ファクタリングを繰り返す始末でした。

毎月ファクタリング手数料が発生するので、このままでは会社の体力が目減りしていく一方…。

そんな中たどり着いたのが、将来債権ファクタリングでした。

毎月150~200万円をファクタリングしていましたが、3か月分の将来債権で分割することにより支払い負担を軽減し、無事にキャッシュフローを正常化することができました。

「即効性」を武器に市場拡大を続けるファクタリングですが、債権買取の性質上、翌月キャッシュフローが再度ピンチに陥るという事例が後を絶ちませんでした。

また、ファクタリングによってその場をやり過ごしたとしても、翌月にまたキャッシュフローが圧迫し、翌月・翌々月…と永続的に利用せざるを得ない恐れがあります。

「継続的かつ安定した売掛債権を持っていること」が前提とはなりますが、将来債権を利用したファクタリングであれば、より無理なく財務改善を図ることが可能です。

ここ数年で多くのファクタリング会社が新規開業し、競争が激化したこともあり、各社とも手数料・入金スピード・柔軟審査の三本柱で優位性をアピールしてきました。

しかし、それでも特色を出すことが難しくなっており、新たに将来債権ファクタリングを扱う会社が増えてくるのではないかと予想しています。

市場が活発化することは、好条件かつ低コストで資金調達できる環境が整うことを意味し、我々利用者としては願ってもないことではないでしょうか。

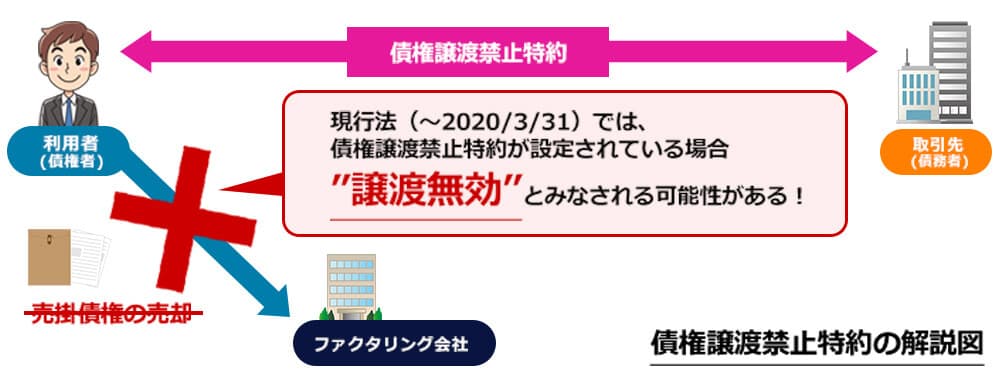

債権譲渡禁止特約について

請負契約では「債権譲渡禁止特約」の記載が多く見受けられます。

これは、その名の通り債権(売掛金)の譲渡を禁止した規定で、ファクタリング会社が特約の存在を知りながら当該債権を買い取った場合、譲渡そのものが無効となってしまう恐れがありました。

そのため、ファクタリング会社は特約付きの売掛金は原則買取を断っており、「売りたくても売れない」という状況に立たされることも珍しくありませんでした。

特約を付ける理由として「支払先が煩雑になることを避けたい」「譲渡先の信憑性確認ができない(反社会的勢力に譲渡された場合、コンプライアンスに影響する)」などが挙げられます。

民法改正で原則無効に

民法改正が2017年5月に決議され、2020年4月1日に施行されました。

債権総則の改正はなんと120年ぶりであり、ファクタリングにも大きな影響を及ぼしています。

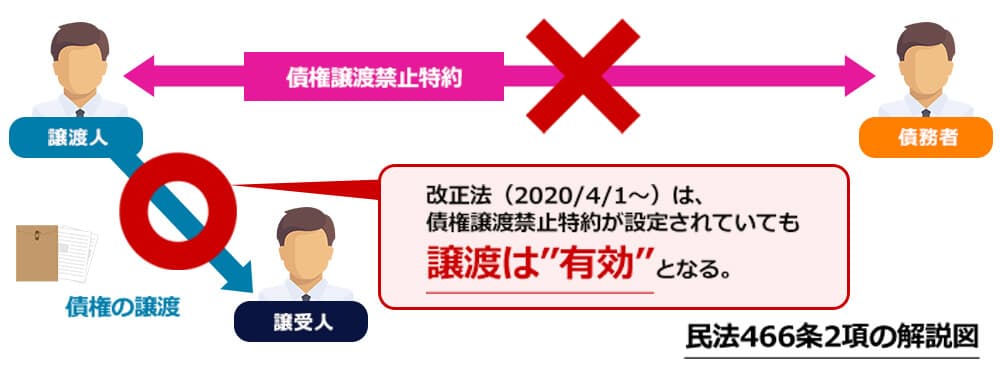

その一つが、冒頭でも触れた「466条(債権の譲渡性)」の改正です。

| 改正前 | 改正後 |

|---|---|

|

|

上記が民法466条(債権の譲渡性)の新旧比較表です。どのような変化があったのかを解説してまいります。

1項及び2項について

1項(債権は原則譲渡が可能という内容)に変更はありませんが、2項については新旧で大きく変更されていることが分かります。

改正前も「反対の意思表示があれば債権の譲渡は無効」という記載がなされていましたが、改正後は「債権の譲渡が禁止・制限されていたとしても、債権譲渡は成立する」と、債権譲渡禁止特約そのものが無効であることがはっきりと明記されています。

ここが当該改正最大のポイントになります。

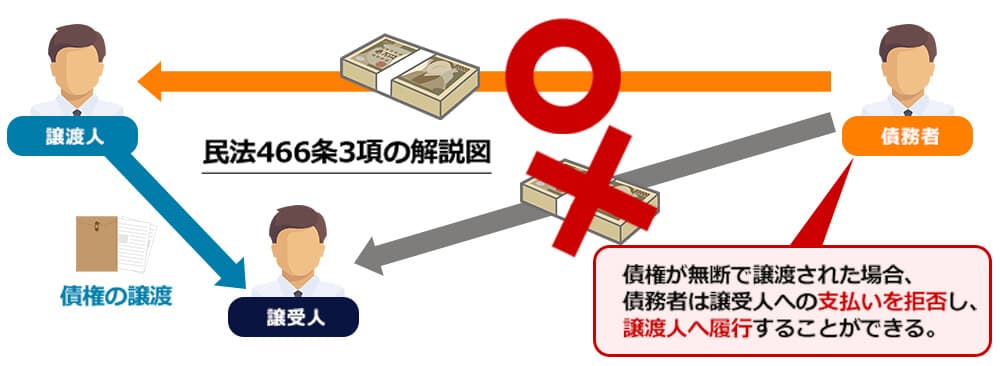

3項について

第3項は今回の改正で新たに加えられた条項です。

債権譲渡禁止特約の有無に関わらず自由に譲渡できることが第2項に規定されておりますが、債務者が譲渡の事実を知らなかった場合に限り「譲受人(譲渡先)への支払いを拒否し、当初の譲渡人(債権者)へ支払うことができる」という規定です。

つまり、通知や承諾を経ないまま債権譲渡禁止特約付き債権が譲渡され、債務者が誤って旧債権者に支払ってしまった場合であっても、債務者は責任を負うことはありません。

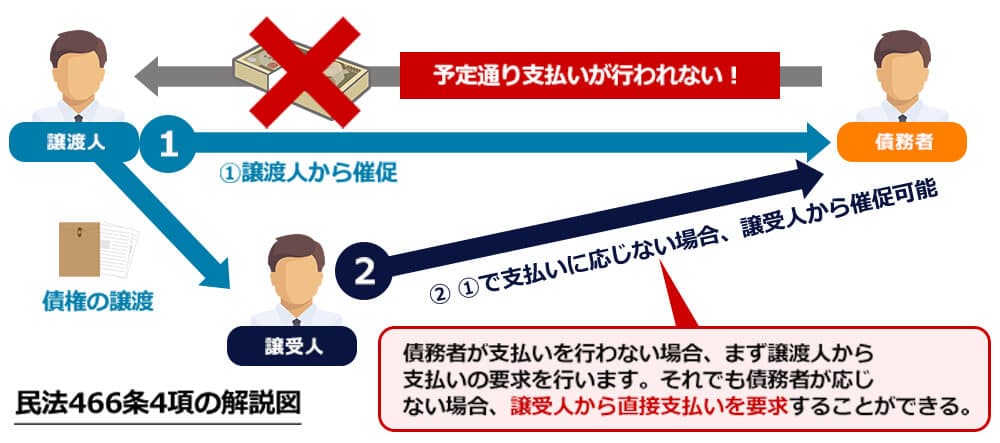

4項について

第4項は、前述した第3項に対する例外規定となります。

万が一債務者からの支払いが予定通りになされなかった場合、まず譲渡人(当初の債権者)から債務者へ催促を行い、それでも支払いに応じない場合は譲受人から直接債務者へ支払いを求めることができるという規定です。

ファクタリングへの影響

債権譲渡禁止特約の取扱が民法改正(2020年4月〜)によって大きく変わることがご理解いただけたと思いますが、具体的にどのような影響があるのでしょうか。

冒頭でも触れた通り、民法改正前は債権譲渡そのものが無効になるリスクがあったため、原則として譲渡禁止特約つき債権(売掛金)をファクタリングに利用することはありませんでした。

民法改正によって特約の有無に関わらず債権譲渡が可能となりますので、ファクタリング会社側は債権譲渡特約が存在しても安心して売掛金を買取ることができるようになります。

なお、債務者は譲受人であるファクタリング会社への直接支払いを拒む権利(民法466条3項の通り)があるため、売上金回収は利用者が担う形となることが予想されます。

企業規模が大きくなるほど譲渡制限を設けているケースが多く、当該特約はファクタリングをはじめとした「債権活用」の足跡となっていました。

民法改正はファクタリング業界にとって大きな転機となり、より一層の普及を促すものとなることは間違いないでしょう。

なお、クレジットカード売上(クレジットカード会社に有する債権)はクレジット会社の利用規約によって債権譲渡が禁止されておりましたが、法改正によってこのような債権もファクタリング可能となります。

今まで譲渡禁止特約によってファクタリングができなかった方は、この機会に是非検討してみてはいかがでしょうか。

ファクタリングと他の資金調達法を比較

もちろん、資金調達方法はファクタリングだけではありません。

「銀行融資」「不動産担保ローン」「ビジネスローン」など、使途が事業用でも利用できるローンは数多く存在し、株式会社であれば株式の発行、NPO法人・社団法人などであれば寄付を募るといった手もあります。

ビジネスで多く活用されている資金調達方法とファクタリングのメリット・デメリット、特徴等を比較してまいります。

銀行融資

銀行融資は最もメジャーな資金調達方法ではないでしょうか。

まとまった金額かつ10年以上の長期的な借入が可能な上、年利は1~10%と非常に好条件でキャッシュを得ることが可能です。

一方で、担保や保証人が必要であったり、売上が良くても代表者の信用情報次第では審査に通らなかったりと、利用のハードルも高いと言えます。

また、当然ですが赤字や税金滞納など財務状況が芳しくない場合も審査に通りづらくなり、決済までに膨大な資料と時間を要するというデメリットもあります。

不動産担保ローン

不動産担保ローンは、文字通り「不動産を担保にしてお金を借りる」という方法です。

万が一債務不履行があった場合、金融機関は不動産を売却して回収を図れるため、比較的審査に通りやすいというメリットがあります。

さらに、無担保ローンに比べると金利が低く(5〜10%が相場)、第三者保証人も原則不要、長期借入も可能(20年以上)といった点も同ローンのメリットと言えるでしょう。

しかしながら、当然担保に入れるための不動産が必要であり、不動産評価額以上の融資は原則としてできません。

抵当権設定登記が必要になるため、一般的なローン商品に比べると時間が掛かるという点もデメリットとして挙げられます。

債権担保融資(ABL)

「売掛金を活用した資金繰り」はファクタリングだけではありません。

売掛金や未収金、商品在庫や備品を担保にお金を借りることを「債権担保融資」又は「ABL(Asset Based Lending)」といいます。

ファクタリングは債権そのものを譲渡するのに対し、ABLはあくまでも担保として利用するに留まるという点で大きく異なります。

また、ファクタリングでは売掛先の信頼性を重視するのに対し、債権担保融資では担保価値に加えて利用会社や代表者本人の信頼性が重視されるという点も重要な違いではないでしょうか。

当然ですが、あくまでも借入ですので売掛金が期日に決済されなかった場合であっても、返済義務が無くなる訳ではありませんのでご注意ください。

無担保事業者ローン

ビジネスローンやカードローンなど様々な商標がありますが、当ページでは総称して「無担保事業者ローン」としてご紹介します。

これらのサービスの大きな特徴は「担保不要・保証人不要・即日融資可能」という点です。

運転資金に困った経営者なら飛びつきたくなるフレーズのオンパレードですが、実際に申し込んでみると初回は数十万円程度が限度であったり、高金利であったりと、デメリットも多くなっています。

短期的かつ少額利用であれば、ファクタリングと同様にスピード・利便性に優れた資金調達方法と言えるでしょう。

各種資金調達の比較

前述した資金調達のコスト・調達可能額・スピード・担保や保証人の要否を以下の通りまとめました。

| 手数料・利息 | 調達可能額 | 担保 | スピード | |

|---|---|---|---|---|

| ファクタリング | 債権額の 1~15% |

無制限 (売掛金額による) |

不要 | 1~3日 |

| 銀行融資 | 年利 1~5% |

~1,000万円 | 保証人 | 1か月程度 |

| 不動産担保ローン | 年利 5~10% |

無制限 (担保価値による) |

不動産 | 1か月程度 |

| 債権担保融資 | 年利 5~10% |

無制限 (担保価値による) |

債権・商品 | 1か月程度 |

| 無担保ローン | 年利 15~20% |

~300万円 | 不要 | 1週間 |

手数料(金利)や金額、長期的な利用であれば銀行融資や不動産担保ローンがオススメですが、審査が厳格な上に保証人や不動産が必要というハードルを超えねばなりません。

一方で、手数料面では銀行融資に劣るものの、スピード面や利便性ではファクタリングや無担保ローンに軍配が上がります。

まずは銀行融資を第一候補にしておき、万が一審査に通らなかった場合はファクタリングを検討してみるという流れが良いでしょう。

また、審査を通過できたとしても、銀行融資は決済(入金)までにさらに時間を要しますので、つなぎ資金として活用するという手もあります。

各々の特徴をしっかりと理解し、マッチする資金調達方法を選ぶようにしてください。

ファクタリングの会計処理

ファクタリングをした際は、一体どのように会計処理をすれば良いのでしょうか。

当項目では会計処理の例(仕訳の例)や、ファクタリングをすると貸借対照表がどのように動くのか、消費税の要否等について分かりやすくまとめました。

会計に関する最低限の知識を身に付けておくと様々なシーンで役立ちますので、是非ご参考ください。

仕訳の例

売上・売掛金・現金預金などのことを、簿記用語で「勘定科目」といいます。

勘定科目は会社ごとによって自由に設定できますが、ファクタリングという文言をそのまま用いることはまずありません。

ファクタリングは債権の売買ですので「(1)ファクタリングに使用した売掛金や未収金の減少」「(2)ファクタリング会社に支払った手数料」「(3)ファクタリングによって得た金銭」を勘定科目に振り替えていく形となります。

なお、これらの会計処理のことを、簿記用語では「仕訳」といいます。

例えば、100万円の売掛金を手数料10%でファクタリングした場合、以下の仕訳がなされるのが一般的です。

| 事前審査 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 現金預金 | 900,000 | 売掛金 | 1,000,000 |

| 支払手数料 | 100,000 |

ファクタリングに使用した売掛金100万円がマイナスとなり、ファクタリング会社に支払った手数料10万円を計上し、残った現金預金90万円が増加となります。

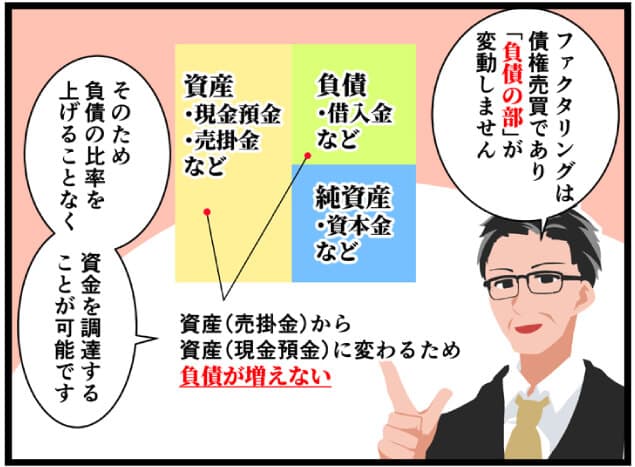

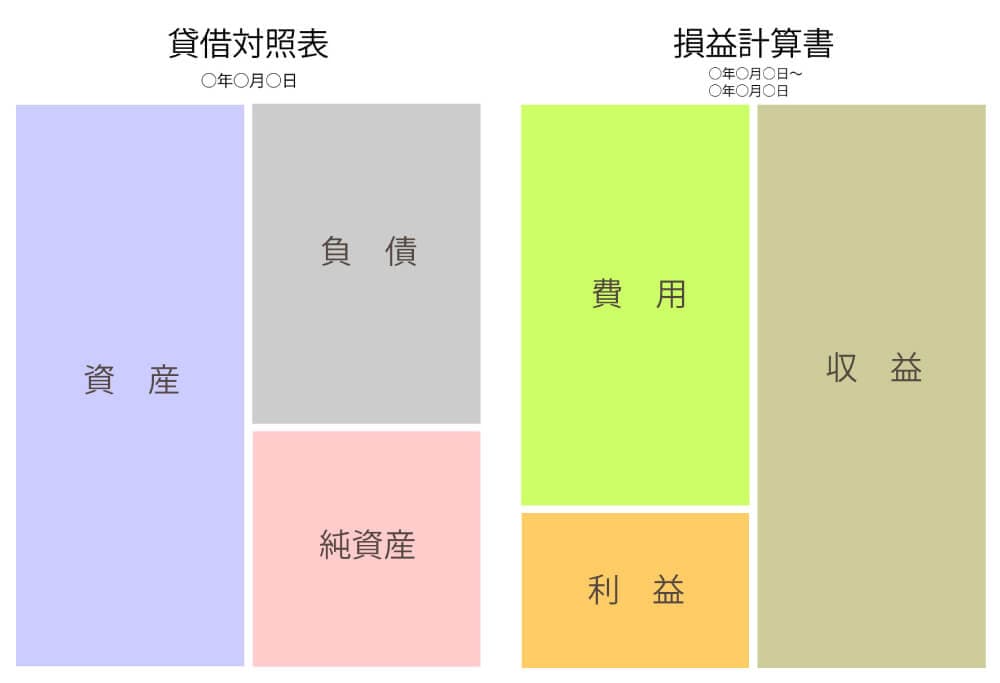

簿記の5要素とは

勘定科目は、資産・負債・純資産・費用・収益のいずれかに分類され、貸借対照表(B/S)に資産・負債・純資産、損益計算書(P/L)に費用・収益がそれぞれ記載されます。

簡単に言うと、貸借対照表は会社の資産状況や資本金、損益計算書は会計期間に発生した費用や損益を表した書類です。

いずれも会社の財務状況を示す大切な資料となり、株主への報告・許認可の取得・取引の際の参考等、様々なシーンで活用されています。

特に、銀行融資を受ける際は同書類が非常に重要な役割を果たします。

銀行は高額な金銭を長期的に貸し付ける訳ですから、どのくらいの資産を有しているか、どの程度の利益を得ているのかをしっかりと確認し、返済能力の有無を判断せねばならないためです。

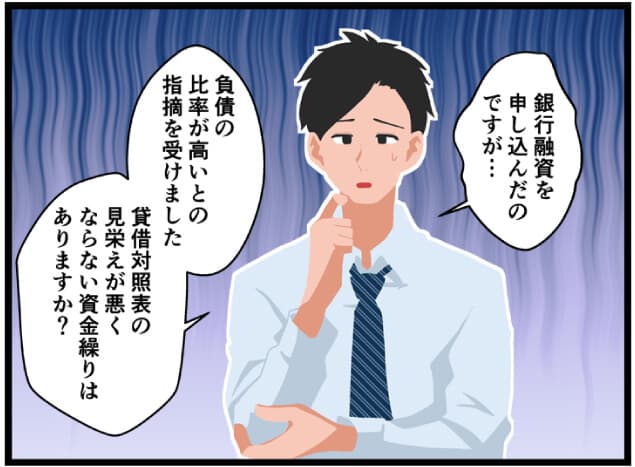

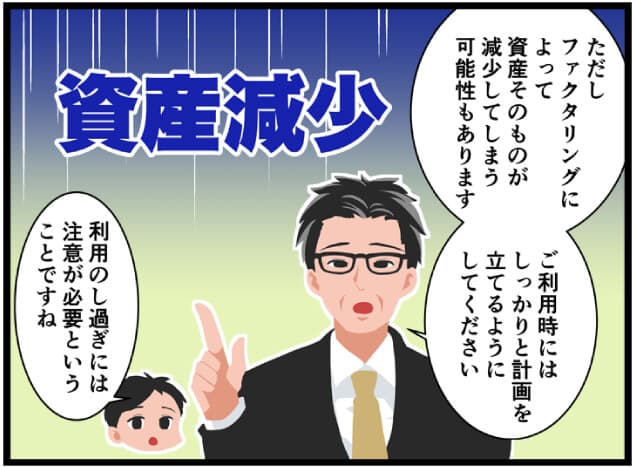

ファクタリングは負債が増えない

ファクタリング取引の特徴として「負債が増えない」という点が挙げられます。

負債とは「買掛金」「未払金」「借入金」などのことで、簡単に言うと将来的に支払う又は返さなければならないお金がこれにあたります。

ファクタリングは売掛金や未収金の売買ですので、負債の増減は無し・売掛金(資産)が減る・現金預金(資産)と支払手数料(費用)がアップするというイメージです。

負債が増えないため「負債比率も変動しない」というメリットがあります。

負債比率とは、文字通り資産に対して負債がどの程度あるのかを示した指標です。

負債比率が高ければ高いほど他人資本に依存している企業ということになりますので、銀行融資の審査で不利に働く可能性があります。

なお、消費税法施行令第10条第3項第8号によると、金銭消費貸借と同様に金銭債権の譲受についても消費税の対象とはなりません。

参考サイト:国税庁|金銭債権の買取り等に対する課税関係

そのため、ファクタリングに関する費用には消費税が発生せず、ファクタリング会社は消費税を上乗せして請求することもできないということになります。

一部悪徳会社では当たり前のように10%を上乗せし、不当に利益をせしめているケースが見受けられますのでご注意ください。

なお、コンサルタントを利用した場合は消費税が発生する場合があります。

見積時に消費税の記載があった場合は必ず内訳を確認し、課税理由をしっかりと確認するようにしてください。