ファクタリングよくある疑問や質問を

総まとめ

「債権譲渡登記は必要?」

「もし引渡ししなかった場合はどうなる」

「ファクタリングの根拠法令が知りたい」

など、ファクタリングに関するよくある質問や疑問についてまとめたページです。

以下目次から気になる項目へとお進みいただき、問題点を解決するヒントになれば幸いです。

目次

- 債権譲渡登記とは

- - ファクタリングにおける登記の役割

- - 債権譲渡登記の申請の流れ

- - デメリットとファクタリング会社の対応

- ファクタリングと法令

- - 給料のファクタリングは違法

- 優良会社の見分け方

- - 運営歴の目安

- - 前身事業にも注目

- - より優良なサービスを選ぶために

- - ファクタリング会社の利益

- - 3社間はローリスクで利益が得られる

- - 継続利用には要注意

- ファクタリングで解決しないケース

- - 赤字会社買収のメリット

- - 譲渡は最終手段

- 売掛金を引渡さないとどうなる

- - 経営難の会社が狙われるケースも

- 二重譲渡と架空債権の売買

- - ファクタリングは利用者に有利

- ファクタリングで納税は適策か

- - 過少・無申告はさらに重いペナルティ

- - ファクタリング手数料との比較

- - ファクタリングは最終手段

債権譲渡登記とは

ファクタリングの概要説明時に「登記」という単語が出てくることがありますが、これは一体どのような手続きなのでしょうか。

登記には、大きく分けて不動産登記・法人登記・動産又は債権譲渡登記があります。

簡単に言うと、不動産登記は不動産や財産に対する権利や義務を保護するために、法人登記は会社の重要な項目(商号や本店所在地など)を対外的に知らしめることで信用維持を図るために用いられています。

| 不動産登記 | 土地/建物がどのような区画・形状をしているかという「物理的現況」とその不動産の所有権・抵当権・移転履歴を公示するためのもの |

|---|---|

| 法人登記 | 株式会社や合同会社、社団法人などの商号や本店所在地、役員、資本金等の重要な項目を公示するためのもの |

| 債権譲渡登記 | 法人間の債権譲渡を公示するための登記で、対抗要件を具備するためや債権証券化などに用いられる |

| 動産譲渡登記 | 会社が所有する在庫・設備・車両・機材等(動産)の譲渡を公示するためのもので、主に債権担保融資(ABL)の際に活用される |

その他、船舶の権利を公示する「船舶登記」や、婚姻前に夫婦の財産を明確化する「夫婦財産契約登記」、事理弁識能力が欠けている人を保護するための「成年後見人の登記」など、様々な登記が存在しています。

ファクタリングにおける登記の役割

ファクタリング契約で登場する登記は「債権譲渡登記」を指しています。

何故ファクタリング会社は債権が譲渡されたことを登記しておく必要があるのでしょうか。

債権譲渡登記を実施する理由として、以下が挙げられます。

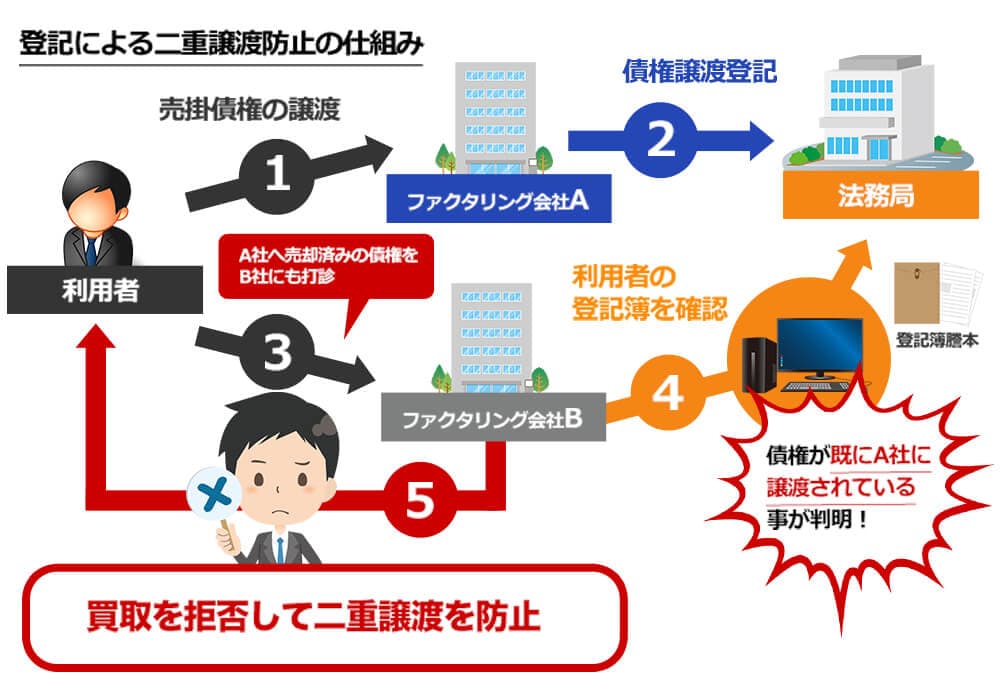

一つ目が「二重譲渡の防止」です。

契約通りに義務を利用してくれれば何の問題もありませんが、稀に債権を2~3社に譲渡し不当に金銭をせしめる違法業者が存在します。

二重に債権を譲渡するため、同取引の事を法律用語で「二重譲渡」といいます。

通常の債権譲渡の場合、債務者に対して通知(又は承諾)が行われるため、権利の移転に関して混乱をもたらす心配はありません。

しかし、2社間方式のファクタリングの場合、取引はファクタリング会社と利用者のみで進められるため、第三者に対して正当な権利者であることを証明することができません。

そこで、二重譲渡を防ぐために債権譲渡登記を利用します。

債権譲渡登記は、第三者に対しては権利者であることを主張できませんが、当事者間(ファクタリング会社と利用者)では権利者であることを主張できますので、万が一債務不履行があった場合は責任を問うことが可能です。

また、契約前に登記を調べておけば既に譲渡されているかどうかを知ることができますので、予防的な効力も期待できます。

二つ目が「訴訟手続をスムーズに進めることができる」という点です。

前項でも触れましたが、ファクタリング利用者が引き渡すべき売掛金を使い込んでしまった場合、ファクタリング会社は責任を問うことができます。

例えば、刑事責任であれば詐欺や横領、民事責任であれば損害賠償請求などです。

いずれを選択するにせよ債権が譲渡された事実は証明せねばなりませんが、債権譲渡登記を実施しておけば強力な証明力となります。

また、登記を行っていれば履歴事項証明書(所謂登記簿謄本)を発行することができるため、金額や時期についての証明が容易です。

債権執行手続を実施する場合など、各種の法的手続をよりスムーズに進めることができます。

参考:債権執行手続の流れ

債権譲渡登記の申請の流れ

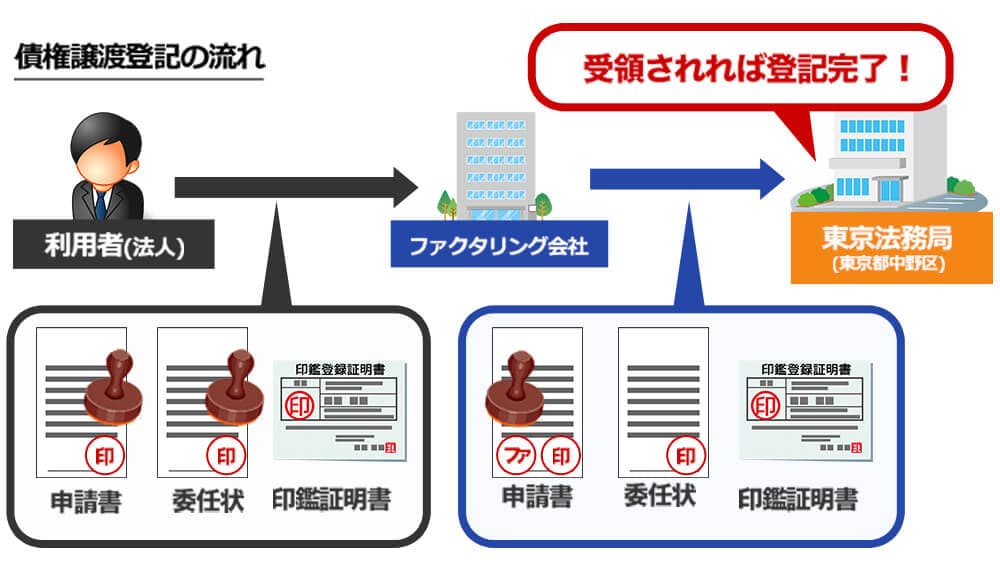

債権譲渡登記は東京法務局中野出張所(東京都中野区)に申請します。

なお、債権譲渡登記は同法務局のみしか取り扱っておりませんので、本店所在地がいずれであったとしても申請は同法務局に対して行います。

申請は郵送でも可能ですが、到達までには数日を要するため、急ぎの場合は直接窓口で申請するのが慣例です。

余談ではありますが、ファクタリング会社が東京に集中しているのも、登記手続をスムーズに実施するためであると言われています。

申請書に記名押印を施し、必要書類を添付した上で法務局へ提出します。

債権譲渡登記では登記日付、登記原因、存続期間、譲渡人情報(法人名/住所等)、譲受人情報(法人名/住所等)、譲渡債権額などが登記されます。

デメリットとファクタリング会社の対応

ファクタリング会社にとってはメリットが大きい債権譲渡登記ですが、ファクタリング利用者から見てデメリットはないのでしょうか。

まず、債権譲渡登記をする場合は「登記申請→買取金額の振込」の順番となるのが通常ですので、即日実行が困難となります。

また、登記は誰でも閲覧できる状態となりますので、取引先や金融機関等に見られてしまう恐れも否定できません。

もちろん、登記を確認しなければ杞憂に終わりますが、新規に取引をスタートする・銀行融資の審査を受けている場合などはチェックされる可能性がありますのでご注意ください。

このように債権譲渡登記はファクタリング会社から見ると保険の役割を果たしてします。

しかしながら、債権譲渡は必ずしも登記をしなければならないという訳ではありませんので、ファクタリング会社がリスクを負う形であれば登記無しで進めることも可能です。

そのため、ファクタリング会社の中には「信頼性が担保できている」「過去に利用したことがある」「少額債権である」「スピード面を重視」といった理由から登記手続を省略してくれる場合があります。

登記が省略できれば、スピード面はもちろん、コスト面でも大きなメリットがありますので、登記無しで進めてくれるファクタリング会社を探してみると良いでしょう。

「登記→決済」か「決済→登記」のいずれかによって、振込のタイミングが数日変わってしまうため、登記のタイミングも重要です。

見積もり時には手数料・入金スケジュールに加え、登記の有無・登記を行わない場合も手数料が変わらないか等を明確にしておくことを推奨します。

ファクタリングと法令

ファクタリングは主に資金繰りとして活用されているため、銀行融資やビジネスローンと同様に「金銭消費貸借契約に該当する」と考えている方が多い印象です。

ファクタリングは金銭消費貸借契約に該当するのか?もし該当するのであれば貸金業法が必要なのでは?などの気になる質問について、ファクタリング会社の元役員が徹底解説します。

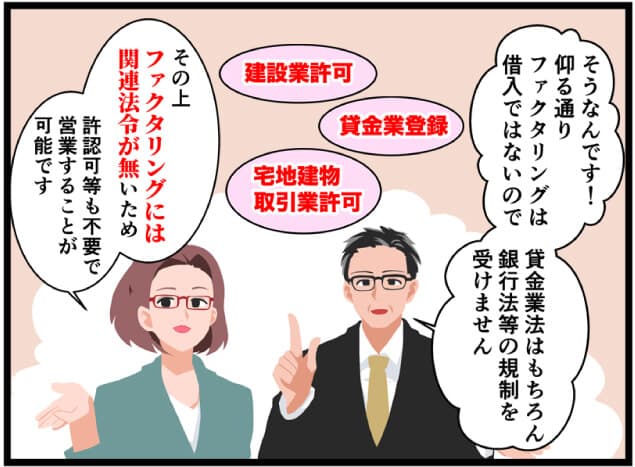

まず、ファクタリングは売掛金を譲渡し、その対価として金銭を受け取る金融取引ですので、民法の「債権譲渡(466~469条)」「売買契約(555条)」が根拠となっていると言えます。

ただし、民法は「一般法」と呼ばれ、特別法と呼ばれる法律があった場合はそれらが優先されるという性質を持っており、例えば手形取引であれば手形法・ビジネスでお金を貸した場合は出資法が適用されます。(ファクタリングには現在(2024年5月時点)特別法に当たる法律がないため、一般法である民法が適用される。)

さらに、ファクタリングは手形割引とスキームが酷似しておりますが、あくまでも債権の取引であり手形取引には該当しません。

したがって手形割引を反復継続して行う際は「銀行業の認可」「貸金業登録」等が必要ですが、ファクタリング業にはこれらの許認可が不要ということになります。

さらに、特別法にあたる法令がありませんので、ファクタリング手数料(債権金額の〇%など)に関する根拠はなく、延いてはファクタリング会社側が自由に設定することが可能です。

ただし、特別法がないからといって法外な手数料を設定しても良い訳ではありません。

民法には「信義則」という原則があり、権利の行使や義務の履行については信義に従い誠実に行わなければならず(民法第1条第2項)、いずれか一方があまりにも不利な契約は信義則に反して無効となる可能性があるためです。

著しく高いファクタリング手数料を設定した場合、両者の合意があったとしても無効となる恐れがあります。

給料のファクタリングは違法

なお、自身の給与や給料を使用したファクタリングのことを「給与ファクタリング(又は給料ファクタリング)」といいます。

ご存じの通り、給料は労働に対する対価として支払われる金銭のことで、会社に対する請求権を専門業者に売却し、支給日前に現金に換えるという手法です。

手数料の相場は20~30%であり、仮に20万円をファクタリングした場合、なんと4~6万円もの手数料を支払わなければならない計算です。

給料ファクタリングは大きな社会問題ともなり、金融庁は「一般的な法令解釈に係る書面照会手続」に対し、以下の通り回答を発表しています。

参考:令和2年2月28日・照会に対する金融庁回答

簡単に言うと、給料は直接払いが原則であり、仮に当該請求権が譲渡されたとしても労働者に直接支払わなければならない金銭であるため、譲渡契約は成立しないという解釈です。

その後、判例において「給料ファクタリングは実質的な貸金業」との見解がなされましたので、給料ファクタリングを業として営む場合は貸金業登録が必要ということになります。

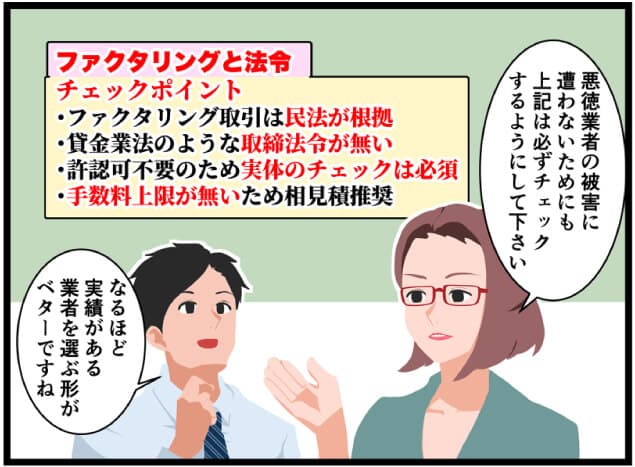

上記の通り、現在ファクタリングを規制する法律はありません。

言い換えれば「誰でも簡単に参入できてしまう業界」であるとも考えられ、例えば手数料が非常に高額に設定されていたり、スタッフの質に差があったり、マンションの一室で運営されていたりと、ファクタリング会社によって大きな違いが見られます。

そのため、特に初めてファクタリングを利用する場合はしっかりとサービスを比較・検討せねばなりません。

非対面で取引が可能なサービスもありますが、初回は直接ファクタリング会社に足を運んだうえで不明点・流れを確認することをお勧めいたします。

また、繰り返しお伝えしてきた通りあり見積りも必ず実施するようにしてください。

最低でも3社、可能であれば5社ほどから見積りを取り、希望する条件にマッチするファクタリングサービスを選ぶようにしましょう。

優良会社の見分け方

ファクタリング会社を選ぶ上で運営期間や実績が重要なウエイトを占めている理由についてご紹介してまいります。

ファクタリングに限らず「◯◯年の歴史」「老舗」「元祖」といったキャッチフレーズに弱い方は多いのではないでしょうか。

「歴史があるからといって優良企業とは限らない」とお考えの方ももちろんいらっしゃると思いますが、金融業界に限って言えば、運営歴でサービスを選ぶという行為はあながち間違ってはいません。

金融機関と企業の付き合いは数十年以上に及ぶことも珍しくはなく、信頼関係の上で成り立っている商取引だと言えるためです。

特に、ファクタリングは中小企業の資金調達方法として利用されるようになったのが最近ということもあり、運営歴に関しては非常に重要な項目と言えます。

一般的に運営歴は長ければ長いほど、安定した経営を続けており信頼度が高いと考えて良いでしょう。

2015年頃から現在に至るまでに数多くの企業がファクタリング業界に参入しましたが、おそらく現在に残っている企業がわずか半分程度です。

中でも悪徳業者は違法な手口や評判を顧みない強引な契約が多く見られるため、特に短期運営となりやすいと言って差し支えないでしょう。

また、運営歴の長い企業は「資本力」「実績」に秀でている傾向があります。

資本力が高ければより資金調達の幅が広がり、余裕を持って資金繰りを図ることが可能となりますし、実績があればあるほど、より的確なアドバイス・サポートを受けることができます。

スピーディに取引を進める上でも実績は重要です。

また、規模が大きい企業の会社の方がコンプライアンスやプライバシーポリシーがよりしっかりとなされている印象です。

運営歴の目安

では、具体的に運営歴が何年あれば安心と言えるのでしょうか。

もちろん一概には言えませんが、当サイトでは「運営歴3年以上」のファクタリング会社を選ぶことを推奨しています。

開業当所はノウハウが少ないため対応に手間取ったり、イレギュラーなケースに対応できなかったりする場合があるためです。

また、売掛金という重要な資産を託す訳ですから、やはり実績の豊富なファクタリング会社に依頼をした方が安心なのは言うまでもないでしょう。

なお、以前は群雄割拠であったファクタリング業界ですが、粗悪な業者が淘汰されたこともあり、現在残っているファクタリング会社の殆どは当該基準を満たしていると言えます。

したがって、現在は「念のために確認しておく」くらいで問題ありません。

もちろん、新しいファクタリング会社が全てダメというわけではありません。

近年では大企業がファクタリングサービスに参入するケースもあり、「運営歴が長い=信頼できる」という方程式は成り立たなくなりつつあります。

また、ファクタリングサービスが細分化されているという点も、運営履歴だけでは測れない要因の1つです。

例えば、新型コロナウイルスの感染拡大を受け、昨今では「非対面型(オンライン型)」のファクタリングサービスの人気が高まっています。

さらに「医療ファクタリング専門」「介護サービスに特化」といったように債権の種類で専門性を高める、もしくは「高額債権向け」「少額債権に特化」といったように債権の金額で差別化を図るといった傾向も見られます。

このように運営歴で一定の信頼性を測れることは間違いありませんが、ファクタリングサービスが細分化したことや大手企業が参入している事実を鑑みると、運営期間だけでファクタリング会社を選ぶ時代ではなくなっているとも考えられます。

また、如何にすばらしい運営歴・買取実績を有していたとしても、サービス自体がミスマッチであれば本末転倒です。

運営歴だけを過信するのではなく、サービスの概要やスピード、実際の対応等を見てから総合的に判断すると良いでしょう。

経済産業省が2026年を目処に約束手形を廃止するという方針を打ち出したことで、手形割引を業として営んできた企業がファクタリングへと流れ込む可能性が大いに考えられます。

単純な会社設立年月日だけでなく、ファクタリング業もしくは前進となる手形割引や金融サービスなど基盤となる歴史があるか否かも確認するようにしてください。

前身事業にも注目

「ファクタリングの歴史」でもお話したように、ファクタリングサービス自体は100年近く前から存在しています。

現在は「スピード」「柔軟審査」「即日入金」をセールスポイントにしたファクタリングサービスが主流であり、手形の衰退や新しい資金調達を模索する動きが強まったことから、2010年代に再流行したという経緯があります。

比較的歴史の浅い資金調達方法があるにも関わらず、数百社ものファクタリング会社が存在しているのは一体何故なのでしょうか。

実は、現在存在するファクタリング会社のほとんどは「他業種から参入した業者」です。

最も主流かつ自然な流れと言えるのが、貸金業や手形割引業からの転身または拡大です。

仕組みこそ異なりますが、事業資金調達を目的としたサービスという点では共通しており、既存顧客へアプローチしてファクタリング契約を取ることもできます。

貸金業法改正や手形取引の急減など金融業界も厳しい状況が続いていたため、ファクタリング需要の増加は追い風と見て積極的に参入しているものと思われます。

これらの会社であれば、既に審査・回収ノウハウやオペレート人員は揃っているため、参入のハードルも高くないというわけです。

また、金融業とは無関係なベンチャー企業が参入するケースも少なくありません。

ここ2-3年、インターネットサービス、不動産、リースサービスを扱っている会社が突然ファクタリングを始めるパターンが目立ちます。

中でも代表的なのはインターネットインフラ事業を提供するGMOインターネットグループで「GMOペイメントゲートウェイ株式会社」「フリーナンス(GMOクリエイターズネットワーク株式会社)」など、複数のファクタリングサービスをスタートしています。

圧倒的な資本力と信頼性を武器に低手数料なプランを打ち出しており、調達コストがネックであったファクタリングに新風を吹き込んでいます。

なお、金融機関の多くは参入に二の足を踏んでおりましたが、昨今では独自のファクタリング商品を打ち出すなど、サービス参入に積極的な印象です。

融資審査に漏れた利用者の一部がファクタリングに流れているというのが実情ですので、これらの顧客も自社で囲い込みたいといのが参入の本音ではないでしょうか。

金融機関の思惑が見え隠れするところではありますが、銀行系の参入は利用者にとっては中長期的にプラスに働くと考えています。

なぜならば、ファクタリングサービスを提供する企業が増えれば増えるほど、ファクタリングが許可制又は免許制となる可能性が高くなるためです。

許可制となれば参入のハードルが高くなり、悪質業者は撤退・淘汰へと繋がります。

また、手数料に上限が設けられる可能性もあるため、利用者にとってはプラスに働くと言えます。

許可制や免許制になれば、利用者側としてはより安心・安全にファクタリングを利用できるようになります。

さらに、診療報酬ファクタリング、介護報酬ファクタリング、調剤報酬ファクタリングはその性質上、製薬会社や医療機器関係の会社が扱っていることが多いサービスです。

売買対象となるレセプト報酬は、国の運営する審査支払機関に対する債権であり、未払いリスクは限りなくゼロに近い債権と言えます。

リスクが低いため手数料率も低い(1%〜5%程度)のですが、医療債権は巨額になることが多く、中には1億円を超える取引もあります。(仮に1億円の債権を手数料2%で買い取ったとすれば200万円の差益です。)

また、「資本力のある医療関係会社のサイドビジネス」というイメージが強い医療報酬系ファクタリングでしたが、最近はこれに目をつけた新規会社の参入も見られます。

診療報酬専門をアピールするファクタリング会社も多くなり、ファクタリング業界の中でもひとつの市場として完成されつつあります。

より優良なサービスを選ぶために

一見サービス品質とは無関係とも思えますが、実はファクタリング会社を選ぶうえで運営会社の経歴(前身)はとても重要な項目です。

一般的な消費行為では、ブランド力・社歴・顧客レビューなどからある程度の品質確認ができますが、ファクタリングはその歴史が浅いと共にニッチな市場であることから十分な判断材料が揃わないこともあります。

「A社・B社で利用を悩んでいる…」という方がいらっしゃれば、ファクタリング業の前はどんな事業をされていたのか・ほかにどんな事業を営んでいるのかを質問してみてはどうでしょうか。

「金融機関からの派生」「手形割引からの転身」であれば一定の金融知識もあると判断できますし、ベンチャー企業でも「取引先からの前払い要望が多く、ファクタリング部門を独立させた」などの理由なら、利用者側の事情を十分理解していると推定できます。

さらに、運営歴・前身事業の確認は悪徳業者の排除に繋がる可能性がありますので、できる限り確認しておくようにしてください。

貸金業法の厳罰化に伴い闇金業者は年々少なくなっておりますが、繰り返しお伝えしてきた通りファクタリングは許認可等が不要で参入可能なビジネスであるため、違法業者・闇金業者が参入しやすいという背景があります。 一部の業者は「ファクタリングは融資ではない」という謳い文句で法外な手数料を要求し、支払ができないと損害賠償・遅延損害金など形を変えて金銭を請求するというような悪質な手口も確認されています。

ファクタリング会社の利益

手数料数%で利益なんて出るのか?と考える方も多いと思いますが、実はしっかりと収益を生み出せる仕組みです。

特に、2社間ファクタリングはファクタリング会社から見るとハイリスク・ハイリターンな取引であるため、3社間ファクタリングに比べて手数料が高く設定されており、利益率の高い取引形態となっています。

2社間取引は売掛先への通知・承諾を経ずに実施されるファクタリング取引であるため、

ファクタリング会社側のリスクが高く、延いては手数料を高めに設定せざるを得ません。

2社間ファクタリングの手数料相場は5~20%ですので、100万円を20%で買取した場合はファクタリング会社利益が20万円、1,000万円を10%で買取した場合はファクタリング会社利益=100万円となり、金額が大きくなればなるほどファクタリング会社の利益も大きくなります。

このように、2社間取引は3社間取引よりも大きな儲けが期待できるため、回収リスクを承知しつつも、積極的に買取を進めるファクタリング会社が多くなっています。

一方で、ファクタリング会社をターゲットにした「詐欺行為」も後を絶たず、中には1億円の被害を受けた業者もおり、大々的なニュースにもなりました。

ファクタリング会社に対する詐欺が横行しているため、一昔前に比べて買取に対して慎重になっている印象です。

3社間はローリスクで利益が得られる

3社間ファクタリングでは売掛先に債権譲渡の通知又は承諾を経るため、譲渡された売掛金が直接ファクタリング会社に入金されます。

したがって、3社間取引はファクタリング会社から見ると「ローリスク・ミドルリターン」であると言え、手数料が安く設定されています。(仮に支払いを拒否されれば資産や預金を差し押さえることも可能です。)

唯一回収が困難になるのは売掛先企業が倒産するパターンですが、事前に審査を実施しているため、回収不可となるケースは極めて稀です。

3〜10%が手数料相場となっており、一般的に買取金額が上がるほど手数料は下がります。

そのため、仮に100万円を5%で買取した場合はファクタリング会社側の利益が5万円、1,000万円を3%で買取した場合はファクタリング会社側の利益が30万円となる計算です。

2社間ファクタリングに比べると儲けは少ないですが、取引先の財務状況さえしっかりとしていればファクタリング会社側のリスクは極めて低いと言えます。

また、3社間ファクタリングは「取引先に知られても問題無いケース」で利用されることが多い取引です。

例えば、インフラ整備によって生じた売掛金、診療報酬や介護報酬などの場合、債務者は国や地方公共団体(又はそれに類する団体)になるため、債権譲渡が知られてしまったとしても大きな影響はありません。

そのため、ファクタリング会社は低リスクにて買取を実施することが可能です。

「スピード重視なら2社間ファクタリング」

「手数料重視なら3社間ファクタリング」

を選ぶと良いでしょう。

継続利用には要注意

ファクタリングはあくまでも入金の前倒しですので、直近の収支は安定しますが将来の経営圧迫の危険性は高まります。

売掛金現金化によりなんとか切り抜けたとしても、翌月末に同じく苦しくなり更に先の売掛金に手を付けるパターンが少なくありません。

自転車操業が始まると短期間での健全化は難しく、毎月お決まりのようにファクタリングを実行することになります。

ファクタリング会社の中には翌月・翌々月も利用を打診し、利用企業から手数料をせしめようと企てる悪徳業者も存在しています。

ご利用の際はしっかりと計画を立て、できるだけ利用回数を抑えるよう心掛けてください。

なお、近年では「財務コンサルタント」を兼業するファクタリング会社が増えています。

予め資金繰り表やキャッシュフロー改善の計画書を作成したり、財務改善のアドバイスを受けたりすることで、ファクタリングの回数を抑えることが可能です。

このように、ファクタリングによる儲けだけではなく、コンサルタントやサポートといった形で利益を得ているファクタリング会社も存在します。

双方が気持ちよく利用するために、ファクタリングが企業にとってプラスに働くように、このようなサービスも検討してみてはいかがでしょうか。

ファクタリングで解決しないケース

資金調達の主な目的としては以下の2つが考えられます。

1つ目は大きな受注・依頼等で原料・人材確保に資金が必要なケースです。

業務完了時にはまとまった報酬が約束されており、借入利息やファクタリング手数料を加味しても利益を残せる「攻めの資金調達」と言えます。

2つ目は、取引先への支払い・人件費・事務所の家賃や光熱費などの固定費・借入金の返済・税金納付といった運営資金を調達するパターンです。

一次的な収支のマイナスが原因であれば問題ありませんが、慢性的な赤字状態であり、経営改善の見込みがない場合は、ファクタリングは逆にキャッシュ不足を招く可能性があります。

しかしながら、長年営んできた会社を「赤字を解消できないから廃業する」と、そう簡単に割り切れるものではありません。

情熱を注いできた事業を簡単には手放す訳にはいかない・従業員を見捨てるわけにはいかないなど、様々な思いもあるでしょう。

そんな状況下で、可能な限り事業内容や雇用を維持しつつ、現状を打開する手段の一つが会社売却・事業譲渡です。

いわゆる「M&A」と呼ばれる手法で、新たな取組みやニッチな市場で勢いのある中小企業を資本力のある大手が吸収し、事業を加速させることでシナジー効果を得るという狙いがあります。

赤字会社でも買収企業がメリットを感じれば売却を成立し、仮に名称が変わったとしても、あなたが作り上げた組織を存続させることが可能なのです。

黒字会社に比べれば買い手は限られますし、良い売却条件を得られない可能性も否定できませんが、選択肢の一つとして知っておいて損はありません。

赤字会社買収のメリット

「赤字会社を欲しがる人なんているのか?」

常識的に考えれば、好き好んで沈みゆく船に乗り込む人はいないでしょう。

ただ、経済的な救済措置をしてでも手に入れたい魅力がある。また税務上のメリットを考えて買収に積極的な企業もあるのです。

メリット1~繰越欠損金による節税

「欠損金」は俗にいう「赤字」を意味しており、「繰越」とは前期以前の赤字を繰り越していること指します。

つまりは繰越欠損金=前年度以前から引き継がれた赤字という認識で問題ありません。

すべての赤字を繰り越せるわけではありませんが、赤字が発生した時期により7〜10年繰越し、黒字と相殺することができます。

具体的な赤字発生時期と繰越期限は以下の通りです。

| 2001〜2007年度に発生した赤字 | 7年 |

|---|---|

| 2008~2017年度に発生した赤字 | 9年 |

| 2018年度以降に発生した赤字 | 10年 |

M&Aを行う際に合併という名目にすると、これら繰越欠損金を引き継ぐことができるため、買収側企業は利益と相殺することで節税を図れるというメリットがあります。

ただし、繰越欠損金の引き継ぎには、同一事業の継続や役員・従業員の退職制限等、細かい条件が定められている点に注意が必要です。

事前に担当税理士と入念に打ち合わせをし、節税効果を期待できるか否かを判断するようにしてください。

参考:国税庁|欠損金の繰越控除

メリット2~ノウハウ・人材の継承

赤字が数年続いているからといって、その会社の人材やノウハウの価値が低いと判断するのは早計です。

中には非常に熟練した技術を持ちながらも、大手の資本力やインターネットの普及により思うように集客ができず経済的に厳しい状況にある会社もあります。

マーケティング能力に優れている潤沢な資本力のある会社が、匠の技を持つ会社を買収すれば、シナジー効果を得られるかもしれません。

例えば、中古車販売を生業としているA社があったとしましょう。

A社は資本力を武器に、積極的な仕入れ・インターネットを中心とした戦略的な集客で急成長していましたが、販売した車のメンテナンスをする技術者が不足しており、年式の古い車に対応できないという課題を抱えていました。

自動車屋にとって利益率の高いメンテナンスは、販売と同等に重視したいカテゴリです。

そこでA社が目をつけたのは、長年「街の自動車屋」として活躍してきたB社。

B社は社員10名程度の小さな自動車工場ながら、複数自動車ディーラーから下請けで修理を受けていた経験から旧式から新型まで充分な修理ノウハウを持っている技術屋集団です。

しかしながら、近年はメーカーディーラーの内製化が進み、依頼が急減したことで赤字が続いていました。

A社とB社は共に自社には無いものをそれぞれ有しているため、M&Aは両社にとって大きなメリットをもたらす経営戦術であると言えます。

特にA社のメリットは大きく、B社を買収することで人員・技術不足を解決し、税務上も繰越欠損金を使い節税効果を得ることができました。

B社の従業員は待遇を維持したままA社で働くことができ、双方がWIN-WINの関係を築くことができたのです。

メリット3~ブランド力

3つ目は“のれん”の価値です。

現在は赤字であったとしても、古くから事業を続けていたという実績は消費者にとって大きな安心感を与えます。

つまり業界の老舗的存在というだけで、会社名・サービス名には帳簿には表れない「ブランド価値」があるのです。

また、長期事業によって培われた「顧客リスト」「ノウハウ」「関係値」はプライスレスであり、まさに同社だけが持つ宝と言えるのではないでしょうか。

特にネームバリューを意識する中高年層をターゲットにした事業モデルや新規参入するベンチャー企業は歴史ある看板を引き継げることは大きなメリットです。

例えば、2006年に英ボーダフォン社を買収したソフトバンク社は買収によって1,500万件の契約を引き継ぐことに成功し、一夜にして業界3位の移動体通信事業者へと成り上がっています。

譲渡は最終手段

会社経営は自身の努力や才能だけでなく、市場環境変化や法改正といったように、時代の流れや社会情勢等の影響を受けるケースもあります。

どうしても立ち行かなくなったときは誰かの力を借り、なるべくダメージの少ない形でのフェードアウトも大切です。

しかしながら、せっかくここまで育てあげた事業ですので、M&Aはあくまでも最終手段として考えた方が良いでしょう。

一時的な不況やキャッシュショートであれば、融資やファクタリングで乗り切れることもありますので是非検討してみてください。

最近では経営コンサルタントを兼業するファクタリング会社が増えており、資金調達と経営に関する相談を一度に行うことも可能です。

様々な可能性を視野に入れつつ、経営の改善を図ってまいりましょう。

売掛金を引渡さないとどうなる

売掛先から直接ファクタリング会社へと送金される3社間取引とは異なり、2社間取引では従来通り利用企業へと売掛金が支払われます。

したがって、2社間取引では「売掛金の引渡し義務」が生じ、場合によっては当該売掛金の使い込みや債務不履行へと発展する可能性があります。

前述した通り、ファクタリング取引が成立した時点で売掛債権の権利はファクタリング会社へ移っておりますので、利用者(旧債権者)は正当な権利者ではありません。

したがって、受け取った金銭は「ファクタリング会社のもの」であり、ファクタリング利用者はファクタリング会社に当該売掛金を引渡す義務が生じます。

受け取った金銭を引渡さなかった場合は「債務不履行」などの民事責任だけではなく、「横領」「詐欺」といった刑事責任の対象ともなるので要注意です。

そのため、ファクタリングは柔軟な審査と圧倒的なスピード感が大きな魅力である反面、支払い遅延時のリスクは融資よりも大きいと言えます。

融資での返済遅延であれば、金銭貸借契約の定めに伴い遅延損害金(延滞利息)が上乗せされるものの、明らかな悪意がなければ刑事責任を問われる可能性は低いです。

一方ファクタリングは債権の売買取引であるため、期日通りに引き渡しができないと詐欺行為、横領行為に該当してしまう恐れがあります。

使い込み・支払不能時の対応はファクタリング会社により様々ですが、一般的には契約違反を根拠に損害賠償金を請求するというケースがほとんどでしょう。

本来引き渡すべき売上に遅延損害金が上乗せされ、分割で損害賠償金支払いを行う旨の契約を取り交わします。

使い込み行為を詐欺・横領として刑事告訴するかはケース・バイ・ケースとなりますが、利用者が非を認め損害賠償金の支払いを受け入れる場合は当事者間だけで完結することが多いようです。

ファクタリングにはこのようなトラブルが付きものですので、事前に弁護士と提携しており、万が一音信不通や踏み倒すような対応があれば法的措置を講じる構えができています。

経営難の会社が狙われるケースも

また、使い込みを利用し、実質的な融資を行う悪質ファクタリング会社も存在しています。

代表的な例が、契約までは親身な対応で顧客を懐柔し、返済が不可又は遅れると判断した途端に違法行為に踏み切るという手口です。

- 経営不振や赤字

- 税金滞納で差し押さえられる可能性がある

- 複数の債権譲渡登記を打たれており、二重譲渡の危惧がある

例えば、以下のような買取のリスクが高い企業に対して積極的に営業し「審査を融通するかわりに相場を上回る高額手数料でのファクタリング契約」を提案し、契約を締結します。

もちろん期日通りに売掛金の引き渡しがあればなんら問題はないのですが、期日に支払いされない場合、すぐさま損害賠償金の弁済という形に契約を切り替えます。

この際に、損害賠償金を「分割」での弁済とすることで実質的に融資同様の形態になるというカラクリです。

「100万円の債権を70万円(70%)で買取り、1年間(12回)で弁済」となれば、年利71%で貸付を行ったのと同等の儲けとなります。

売掛債権の額面に民法(債権法)で定められた年6%の遅延損害金が付加され、仮に裁判になってもファクタリング会社側は堂々と正当性を主張することが可能です。

経営不振と損害賠償の二重苦に陥る危険性もありますので、少しでも怪しいと感じたらすぐさま契約を停止、解除するようにしてください。

このように、悪意のある計画的な使い込みであると判断された場合、刑事訴追の恐れもある大変危険なリスクの高い行為です。

ファクタリングは債権の売買であり、当該債権の権利者はあくまでもファクタリング会社であるということをしっかりと認識するようにしましょう。

万が一誤って使ってしまった場合はすぐさまその旨をファクタリング会社へと伝えるようにし、指示を仰ぐようにしてください。

二重譲渡と架空債権の売買

当サイトでは悪質ファクタリング会社による詐欺被害・違法行為をご紹介しておりますが、逆にファクタリング会社側が詐欺被害に遭うこともあります。

特に多い手口が「債権の二重譲渡」・「架空債権の利用」です。

特に二重譲渡は利用者が悪気無く(もしくは罪の意識が低い状態)行ってしまうケースもあり、業界内でも頭を悩ませています。

二重譲渡とは一つの売掛金を複数ファクタリング会社へ売却することで、例えば100万円の売掛債権をA社・B社・C社へ並行してファクタリングし、計300万円分の債権として買取代金を不当に得る手口です。

中には、自転車操業を繰り返しているうちに意図せず二重譲渡になってしまったケースもありますが、最悪の場合は詐欺罪が適応されることもあります。

また、架空債権を利用したファクタリングとは、その名の通り存在しない債権(売掛金)を捏造し、それをファクタリング会社に買い取らせる手口のことです。

詐欺業者は「請求書や契約書」「銀行通帳の入金履歴」「取引履歴」などを捏造し、あたかも反復継続した取引があるように思いこませ、存在しない債権を現金に換えます。

比較的容易に行うことができるため、会社を守りたい・少しでも現金を得たいといった思いからついつい手を出してしまう経営者も多いようです。

ファクタリングを利用する企業の多くが支払いに追われている状況であり、そのような背景も魔が差してしまう原因の一つなのではないでしょうか。

さらに、ファクタリングを利用する企業と債権の売掛先(取引先)が結託した手口も存在します。

例えば「売掛金を売却した後に取引先である会社を倒産させる」という手口は古くからある手法ではないでしょうか。

バブル期には手形取引が一般的であったため、手形によって高額商品を買えるだけ買い、現金化した後に倒産するという手口が横行しました。(所謂取り込み詐欺)

ファクタリングの場合は手形ではなく債権を使用する形ですので、取引先企業とタッグを組まなければならないという点で取り込み詐欺とは大きく異なります。

ファクタリングの場合は取り込み詐欺に比べて見抜くのが難しいと言われています。

なぜならば、実際に反復継続した取引があり、利用企業・取引先に相応の信頼性があれば疑いなくファクタリング取引を進めてしまうためです。

数千万円、数億円規模の被害に遭う可能性も十分に考えられるため、ファクタリング会社にとっては大きなリスクであると言えます。

ファクタリングは利用者に有利

詐欺業者の多くは少額取引で信頼を得てから高額取引へと持ち込みます。

実際に長年会社を運営してきた企業であった場合(又は装われた場合)、ファクタリング会社は詐欺業者であることを見抜くのが困難です。

また、ファクタリングは「利用者側に有利」という点も詐欺業者が蔓延る理由の一つです。

例えば2社間ファクタリングの場合、債権譲渡を取引先に通知しませんので、二重譲渡や架空債権の可能性を高めます。

さらに、ファクタリングには規制法令がなく、手形取引のような担保責任(不渡り時は裏書人が連帯して責任を負うなど)がありません。

したがって、ファクタリングは利用者側に圧倒的に有利な取引であり、手数料が高く設定されているのもうなずけます。

ファクタリング会社のリスクが減ればその分手数料ダウンにも繋がりますので、詐欺業者の撲滅は間接的に利用企業のメリットへと繋がると言えます。

詐欺に加担してはならないという点は言うまでもありませんが、詐欺業者が少しでも減るよう努めることも大切です。

ファクタリングで納税は適策か

「ファクタリングしてまで納税を優先するべきか?」

私が現役でお客様とやり取りをしていた頃、年度末の時期になるとよく相談いただいた話です。

納税に関しては様々な考えがあると存じますが、このページでは「納税延滞によるリスク」と「ファクタリングによる資金調達コスト」を比較した場合、どちらがより少ない損失で済むかの観点でご説明いたします。

まず、税金を滞納するとどのようなペナルティ(附帯税)が発生するのかについて確認してまいりましょう。

| 支払期日 | 附帯税 | 延滞金割合 | |

|---|---|---|---|

| 法人税 | 決算後2か月 | 延滞税 | 〜2か月…2.6% 以降…8.9% |

| 消費税 | 決算後2か月 | 延滞税 | 〜2か月…2.6% 以降…8.9% |

| 源泉徴収税 | 毎月10日 (※1) |

延滞税+不納付加算税 (※2) |

〜2か月…2.6% 以降…8.9% |

| 固定資産税 | 年4回 | 延滞税 | 〜2か月…2.6% 以降…8.9% |

| 自動車税 | 5月末 | 延滞税 | 〜1か月…2.6% 以降…8.9% |

| 社会保険料 | 毎月末 | 延滞金 | 〜3か月…2.6% 以降…8.9% |

※1…要件を満たす場合は6か月毎

※2…不納付加算税は自主申告で5%、税務署指摘で10%

ご覧の通り、原則として期日から2か月以内の延滞(自動車税は1か月、社会保険料は3か月)で年2.6%、それ以降は年8.9%の割合で延滞税が発生します。

例えば、税額300万円を3か月間延滞した場合、2か月目までが「(3,000,000円×2.6%×60日)÷365日=12,821円」、それ以降で「(3,000,000円×8.9%×30日)÷365日=21,945円」の合計34,700円の延滞税が加算される計算です。(100円未満は切り捨て)

なお、上記の中でも源泉所得税は特にペナルティが重くなっています。

源泉徴収とは従業員や外注に支払った金額の一部を予め税金として預かっておく制度で、預かった金銭は毎月(要件を満たせば6か月に1回)税務署に納めなければなりません。

万が一徴収した所得税の納付が遅れると、延滞税だけでなく、自己申告の場合は5%・税務署からの指摘で不納付が発覚した場合は10%の「不納付加算税」が付加されてしまいますので特に注意が必要です。

仮に300万円の源泉所得税を3か月滞納した場合は、延滞税が「34,700円(計算式は上記参考)」、不納付加算税で「3,000,000円×5%=150,000円(自己申告)」の合計184,700円を追加納付する必要があります

過少・無申告はさらに重いペナルティ

通常の延滞であれば年間数%の割合ですし、仮に源泉所得税を滞納してしまったとしても10%の加算税なので、倒産とまではいかないケースがほとんどではないでしょうか。

一方で「過少申告加算税」「無申告加算税」「重加算税」はさらに重いペナルティが設定されていますので、絶対に避けてください。

まず、過少申告加算税とは税務調査により過少申告を指摘され、申告税額の更正を受ける場合に加算される税金のことです。

税額は、新たに納めることとなった税額の10%ですが、当初申告税額または50万円を超える部分については15%となります。

無申告加算税は、読んで字のごとく確定申告が行われていないことに対する税金です。

50万円までは納付するべき税額の15%、50万円を超える部分は20%の加算税が発生します。

重加算税は、事実の隠蔽、仮装により納税額を過少に申告した場合に課せられます。

新たに納めることとなった税額の35〜40%と非常に重いペナルティです。

「正直に税務申告していたが、経営状況が悪化して延滞してしまった」のと「税を逃れるために虚偽の申告をした」のでは、全く意味が異なります。

急な経営状況悪化により、納税が困難な場合…というケースでは先に解説したように年利10%以下の延滞税ですから、そこまで怯える必要はないでしょう。

ファクタリング手数料との比較

次に「ファクタリングをしてでも納税するべきか」という点について考察してまいります。

まず源泉所得税の場合、先程の計算では184,700円の損失が発生することになりますが、本税300万円に対する割合は6%程度です。

つまりファクタリング利用により納税を行う場合、手数料6%以下の条件でなければ有利になることはありません。

法人税・消費税・固定資産税・自動車税・社会保険料などの場合は、延滞したとしても不納付加算税は発生せず、300万円を3か月滞納しても損失は34,700円であり、割合で見れば1%程度です。

現実的に、300万円規模で手数料1%以下でのファクタリングはまずありえませんので、延滞税を支払った方が損失は少ないという結論になります。

なお、税金を滞納すると、現金預金や不動産、価値のある動産が差し押えられる恐れがありますが、滞納発生から差押え実行までは「督促状の発送(滞納から30~60日程度経過後)」「催告」「最終催告」「差押え実行」というフローを経るため、滞納直後に財産が差し押さえられる訳ではありません。

また、差押え実行までには何度も税務署から連絡があるため、それらを無視せずに「納税の意思がある旨」を伝えていれば2、3か月で差し押さえを強行してくることはまず無いでしょう。

さらに税金を分割支払いすること(納税の猶予)で、猶予期間中の延滞税の全部又は一部が免除を受けるという手もあります。

猶予を受けるには

- 財産について、災害を受けたり盗難にあった

- 納税者や家族が病気にかかったり負傷した

- 事業を廃業したり休業した

- 事業について著しい損失を受けた

- 上記の(1)から(4)に類する事実があった

- 本来の期限から1年以上経過した後に、修正申告などにより納付すべき税額が確定した

のいずれかに該当する必要があります。

「事業で大きな損失を被った」「それに類する状況」とあるように、経営的な理由であれば柔軟に猶予期間を設けてくれる可能性があります。

納税のためにファクタリングを検討しようとしているなら、まず税務署へ猶予や分割払いの相談を行うことを強くお勧めします。

ファクタリングは最終手段

「税金は、何があっても期日通りに支払わなくてはいけない」とお考えの方は多いのではないでしょうか。

もちろん期日通りに支払うことが原則ですが、「延滞税を支払う」「期限を伸ばしてもらう」「分割で納付する」という選択肢もあり、ファクタリングをしてまで無理に期日に間に合わせる必要はありません。

ただし、期日に間に合わない場合は、事前に税務署にその旨を相談又は連絡しておくようにしてください。

要件を満たせば納税猶予制度を利用できる可能性があります。

なお、ファクタリング会社の中には「一刻も早く納税しないと、とんでもない額の延滞税がのしかかってくる」などと脅迫めいた営業をする悪徳業者も存在します。

前述した通り、延滞税よりもファクタリング手数料の方が安くなる可能性は非常に低いため、このような脅しには屈せず落ち着いて納付の計画を立てましょう。

勇み足でファクタリングに手を出すのではなく、まずは税務署・顧問税理士と相談することが大切です。