ファクタリングの種類や取引方法まとめ

2024年現在、ファクタリングには法律の規定(手形法や出資法など)がありません。

そのため金融機関によってファクタリングサービスの名称(債権買取・買取ファクタリング・一括ファクタリングなど)が異なり、混乱した経験を持つ方も多いのではないでしょうか。

ファクタリングには、主に資金調達で利用される「買取型」と入金を保証するための「保証型」が存在しており、用途・利用するシーンも大きく異なります。

当ページではファクタリングの種類にフォーカスを当て、サービスの概要やマッチする業種や利用シーン等をご紹介いたします。

目次

買取型のファクタリングサービス

売掛金や未収金の売買のことを「買取型」と呼びます。

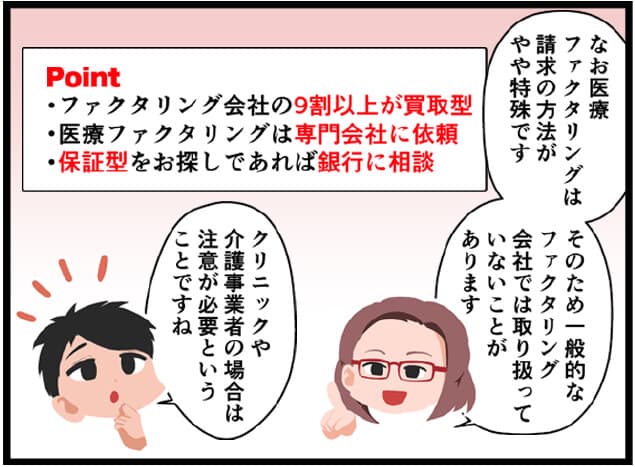

また、買取型には「買取ファクタリング」「一括ファクタリング」「医療ファクタリング」といったように債権の種類・取引の内容によっても呼び方が異なります。

買取ファクタリングとは、売掛金や未収金等の「売上債権」をファクタリング会社へ売却し、買取金を受け取ることで早期の現金化を図るという金融取引のことで、所謂ファクタリングと呼ばれる取引の90%以上がこちらの取引にあたります。

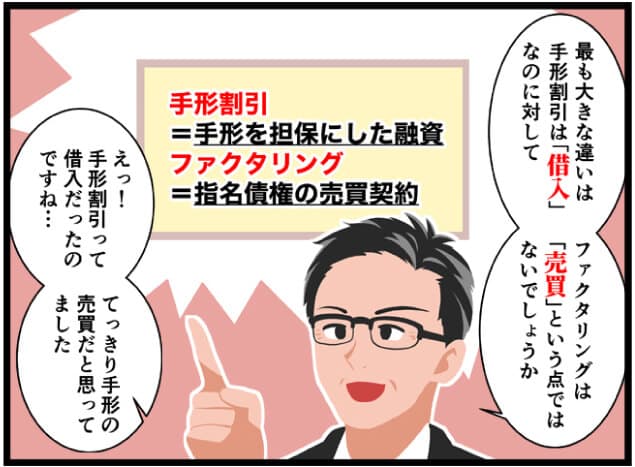

債権を売買するため、取引スキームは「手形割引」と酷似しておりますが、取引先が倒産しても利用企業側は責任を負わないなど、ファクタリング独自のメリットもあります。

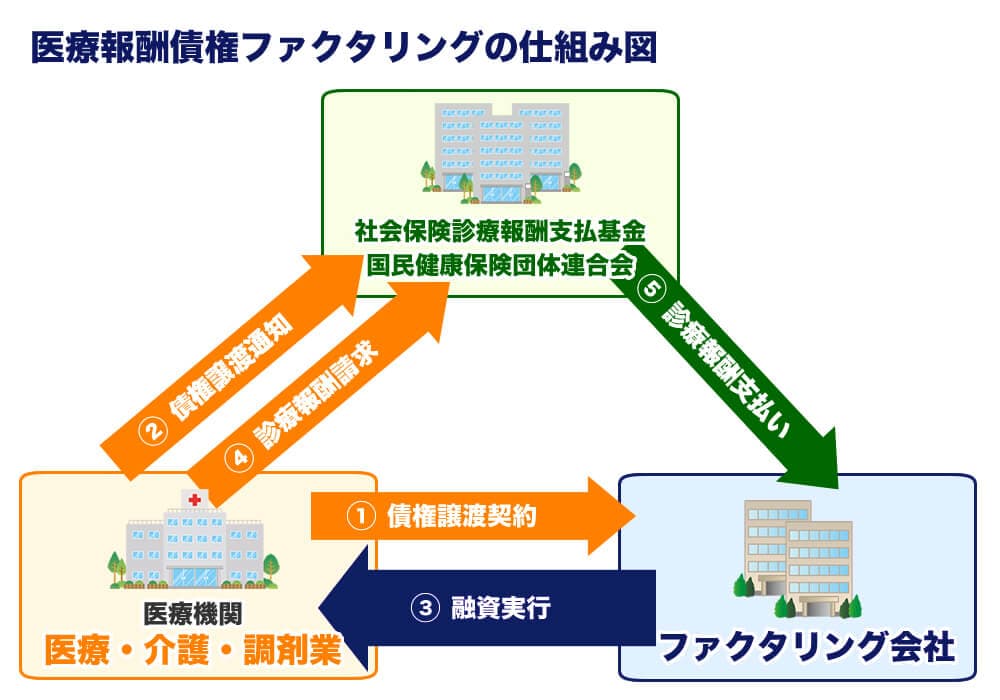

医療ファクタリングは買取ファクタリングの一種であり、文字通り医療債権(診療報酬債権や介護報酬債権など)を利用する取引の総称です。

日本は国民皆保険制度を採用しているため、医療費の一部は国や地方公共団体、組合等が賄っています。(これを「保険負担分」といいます)

つまり、各医療機関や介護施設は支払機関に関して一定の請求権を有していることになり、当該請求権を活用したファクタリングこそが「医療ファクタリング」です。

買取の手続きがやや特殊であるため、民間ファクタリング会社では取引を断られてしまうケースがありますので、ご利用の際は医療ファクタリング専門の業者に相談すると良いでしょう。

(さらに詳しく知りたい方はこちら)

一括ファクタリングは、一般的には「電子債権を現金化すること」を指します。

電子債権は「でんさい」で管理されており、現金に換える・支払いに充てる(従来の支払手形と同様の利用方法)等が可能です。

一括ファクタリングを利用する場合、金融機関・債権者・債務者(取引先)の3社が予め契約を締結しておく必要があり、現金に換える際は改めて承諾を得なければなりません。

スムーズな現金化が図れますが、そもそもでんさい契約が必要・取引先もでんさいを利用していなければならない等の制約がある点に注意が必要です。

保証型のファクタリングサービス

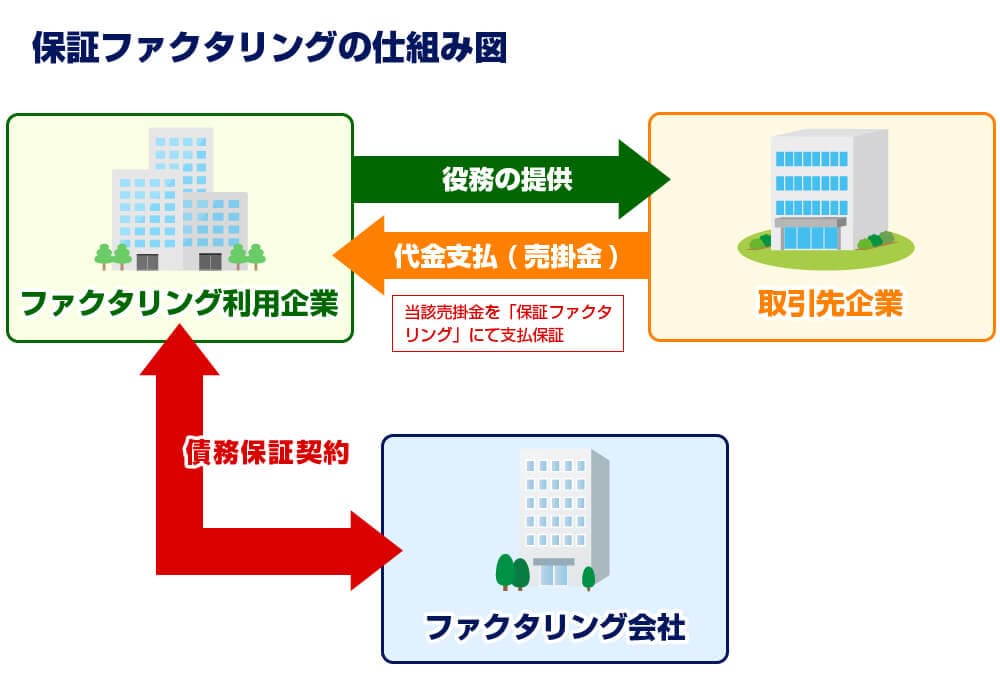

保証型とは、文字通り売上や入金を保証するためのファクタリングサービスです。

保証型の代表例として「保証ファクタリング」「貿易ファクタリング」が挙げられます。

保証ファクタリングとは、万が一売掛先が倒産してしまった場合に、銀行などの金融機関やクレジット会社が貸倒金を保証するサービスのことです。

保証契約は債務者と保証人の間で締結されるのが通常ですが、保証ファクタリングの場合は保証人と債権者の間で締結(保証取引基本契約など)されます。

ファクタリングを利用する企業(債権者)はファクタリング会社に対して保証手数料を支払い、ファクタリング会社は当該売掛金の債務不履行を保証する形です。

自社の与信範囲を超えてビジネス展開したい時や、反復継続して保証をつけておく(根保証)といった利用方法が期待できます。

さらに、輸出先の民間ファクタリング会社と予め提携を結んでおき、信用事故のカバーや安全な代金回収を図ることを「国際ファクタリング」と呼びます。

海外への輸出では、紛争や海難事故などによって商品が到達しない・輸入元が支払いをしてくれないなど、予期せぬトラブルが起こる可能性があります。

国際ファクタリングは貿易業を営む上では欠かせない存在であり、正に「国際物流を支える縁の下の力持ち」といっても過言ではありません。

ただし、審査に時間がかかる(輸出元・輸入元の信用調査が必要)、比較的大口な取引でないと利用できない等のデメリットもあり、中小企業にとってはハードルが高い取引と言えます。

ファクタリングには様々な種類が存在しておりますが、資金調達目的であれば「買取ファクタリング」を選ぶのがベターです。

民間ファクタリング会社が取り扱うサービスのほとんどが買取ファクタリングですが、専門分野を設けているケース(クリニックや介護施設のみが対象など)もありますので、どのような債権を扱っているのかについては事前に確認するようにしてください。

保証目的でのファクタリングであれば、銀行やクレジット会社等の大手金融機関が独自のサービスを提供している可能性がありますので、公式HPをチェックする・担当者に相談する等が良いでしょう。

手形割引とファクタリングの違い

一般的に、債権を証券化したものを「手形(約束手形)」といい、銀行や金融機関に売却することを「割引」といいます。

つまり手形割引は債権の譲渡にあたり、ファクタリングと同様に、売掛金や未収金の早期現金化方法として広く用いられてきました。

ファクタリングと手形割引は、共に債権を利用して現金を得るという性質を持っておりますが、具体的にはどのような違いがあるのでしょうか。

約束手形とは

ファクタリングと手形割引を比較する前に、まずは約束手形の仕組みについておさらいしていきましょう。

約束手形は文字通り「将来の支払いを約束する書面」です。

手元にキャッシュが無くても商品・備品を購入したり、第三者の支払いに充てたりすることが可能であり、ビジネスの世界では欠かせない存在と言えました。

しかしながら、手形の取引高はピーク時に比べると大きく減少しており、2021年3月には「2026年を目途に廃止の方針」が経済産業省より発表されています。

決済手段として一世を風靡した手形ですが、何故ここまで衰退してしまったのでしょうか。

それは「手形はあくまでも債権」「譲渡人の責任が重い」という点に他なりません。

バブル期は黙っていても儲かるといっても過言ではないほどに多くの企業が多額の利益を得てきました。

湯水のように手形を発行し、どれだけ支払いを先延ばしにしても、それ以上に利益を得ることができたのです。

手形取引のリスク

手形は口座に残高が無くても発行が可能ですので、支払い期日にキャッシュが不足していると決済ができません。(これを「不渡り」といいます)

不渡りを二度起こすと銀行取引が停止されるため、諸所の取引がストップしてしまい、事実上の倒産となります。

つまり無計画に発行してしまうと、後のキャッシュ不足及び倒産に繋がってしまうのです。

また、手形には「裏書人の担保責任」があり、手形を譲渡した人や会社は万が一決済がなされなかった場合に連帯して責任を負わねばなりません。

したがって、受け取った手形を支払いに使用し、仮に当該手形が不渡りとなってしまった場合、支払いに使用した企業は不渡りを起こした会社の肩代わりをしなければなりません。

この手形特有の仕組みによって、バブル崩壊と同時に多くの企業が連鎖倒産をしてしまいました。

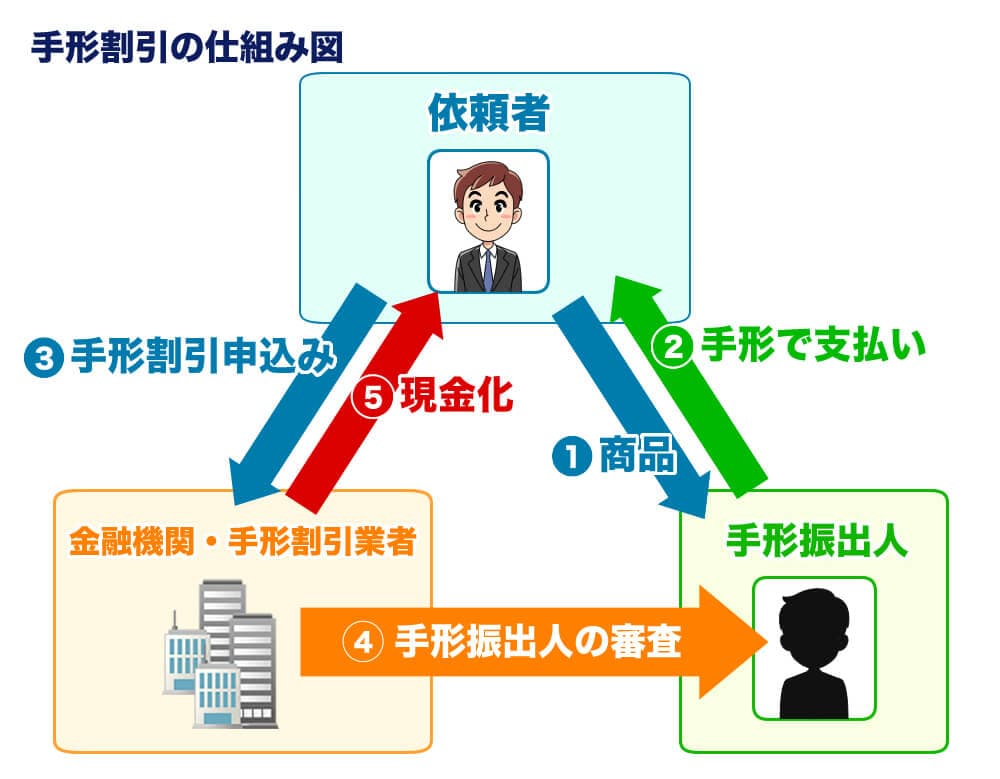

手形割引の仕組み

冒頭でも触れましたが、手形割引とは簡単に言うと手形の売却です。

手数料のことを手形割引率と呼び、信用金庫・信用組合で2.5〜5.0%、メガバンクで1.5〜3.5%程度が差し引かれた(割引された)上で買取金が支払われます。

例えば、50万円の手形を割引率3.0%で割引した場合「50万円-3%=48.5万円」を受け取れる計算です。

なお、手形割引では発行元の信用状況が審査され、仮に信頼性が乏しいと判断された場合、は割引を受けられないケースもあります。

日本経済は手形と歩んできたと言っても過言ではありませんが、審査に通りづらい・換金までに時間が掛かる・譲渡時の責任が重いなどの理由から、現在はファクタリングの方が人気となっています。

ファクタリングとの違い

前置きが長くなりましたが、ファクタリングと手形割引の違いを説明してまいります。

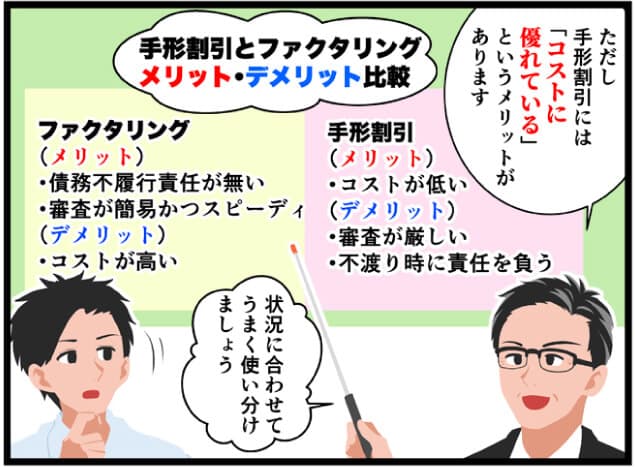

売掛金を早期現金化するという点で共通している両者ですが、以下の通り決定的な違いがあります。

ひとつ目は不渡りリスクの有無です。

ファクタリングは民法に規定された「債権譲渡」であり、万が一譲り受けた債権が期日通りに履行されなかったとしても、譲渡人は責任を負いません。(ファクタリング業界では「償還請求権無し」「ノンリコース型」などと呼ばれています。)

一方で、手形は手形法に基づいて取引されるため、前述した通り手形を譲渡した人(または会社)は連帯して責任を負わねばなりません。

2つ目は審査の違いです。

手形割引は、厳密にいうと「裏書した手形を担保にし、手形相当額から割引率を引いた上で現金を貸す」という金融取引です。

したがって、手形の発行元・割引をしようとする企業の双方の信用情報が審査され、仮に信用状況が芳しくない場合は利用することができません。

不渡りが起きた場合に保証能力があるのか否かを重要視してきます。

具体的には、債務超過・税金保険未払い・赤字決算などがあった場合、不渡り時の保証能力が無いと判断される可能性があります。

両者の違いをまとめると、以下の通りとなります。

| ファクタリング | 手形割引 | |

|---|---|---|

| コスト | 債権額の1~15% | 額面の2.5~15% |

| 譲渡人の責任 | 原則無 | 原則有 |

| 法的性質 | 売買契約 | 金銭消費貸借契約 |

| 審査 | 簡易な審査 | 厳格な審査 |

| 取引方法 | 意思表示のみで成立 | 手形の引渡しが必要 |

ファクタリングは原則として責任を負わない・審査が簡易のためスピーディーに資金繰りが可能というメリットがありますが、債権や取引方式によって手数料が大きく変動します。

一方で、手形割引はコスト面では優れておりますが、審査が厳格のため決済までに時間が掛かる若しくは審査に通らない可能性があります。

まずはファクタリング会社から見積りを取り、コスト面で折り合わなければ手形割引を検討するという方法がオススメです。

当サイトでは、優良ファクタリング会社のみを厳選した上で、さらに各社の「入金対応スピード」「営業時間」をご紹介しています。

中には「最短2時間」「24時間電話受付」など、緊急時にも対応可能なファクタリング会社もありますので是非ご参考ください。

医療ファクタリングをさらに詳しく

少子高齢化社会である日本において「医療」「介護」は人々の生活にとって特に欠かせないものとなりました。

現代において「かかりつけの病院を持つこと」は当たり前となり、出張診断・定期診断を受けているという方も多いのではないでしょうか。

ここからは病院やクリニック等の医療サービスや、デイサービスや老人ホーム等の介護サービスの運営方法及び動向をはじめ、同業種におすすめの資金調達について分かりやすく解説してまいります。

医療に関する様々な動向

令和元年9月26日に厚生労働省より発表されたデータによりますと、平成30年度の医療費は前年比0.8%増の42.6兆円となりました。 (厚生労働省「医療費動向調査」より)

「0.8%」と聞くとさほど増えていないようにも感じますが、平成26年度は約40兆円でしたので、僅か5年で5%以上も医療費が増加したことが分かります。

さらに、平成13年度は30.4兆円でしたので、この17年間で40%以上の増加した計算です。

少子高齢化が進む現代において、医療の増加は避けられない一方で、事業としては今後ますます需要が増加する分野であると言えるのではないでしょうか。

医療施設も増加傾向にあるのかと思いきや、医療施設の数自体は増えているものの病床数は減少傾向となっています。 (厚生労働省「医療施設動向調査」より)

| 年月 | 施設総数 | 病床数 |

|---|---|---|

| 平成13年9月 | 167,555 | 1,855,912 |

| 平成26年9月 | 178,225 | 1,685,216 |

| 平成30年9月 | 179,091 | 1,641,468 |

上記は平成13年・平成26年・平成30年(全て9月末時点)での病院・一般診療所・歯科診療所の総数及び病床数をまとめたものです。

ご覧の通り、施設総数は年を追うごとに増えているものの、病床数は年々減り続けていることが分かります。

理由はいくつか考えられますが「老人ホーム・デイサービス・デイケア・訪問診療などの需要が高まったこと」が最も大きな要因と言えるでしょう。

「病院への入院」は、介護の一つの形として従来から認知されておりますが、入院よりも老人ホームへの入居やデイサービスやデイケア等の利用の方が費用を安く抑えることが出来ますし、同世代間のコミュニティ形成にも役立ちます。

さらに、入院ですとどうしても「寝たきり」になってしまいがちですが、同施設・サービスであれば、運動不足の解消や老化防止(頭を日常的に使うようになるため)にも繋がります。

なお、令和元年9月末時点で、歯科診療所の数はなんと「68,511」。

日本全国のコンビニ数(日本フランチャイズチェーン協会加入店舗)が令和元年10月時点で「55,688」ですから、歯科診療所はコンビニよりも多く存在している計算です。

「開業医など倒産するはずがない」とイメージされる方も多いかもしれませんが、医療施設動向調査を月毎に確認していきますと一般診療所(所謂「クリニック」)は毎月30~50ほどの増減が見られます。

診療報酬とは

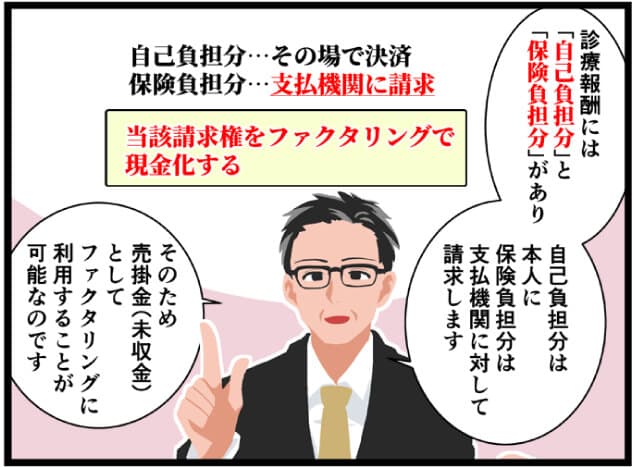

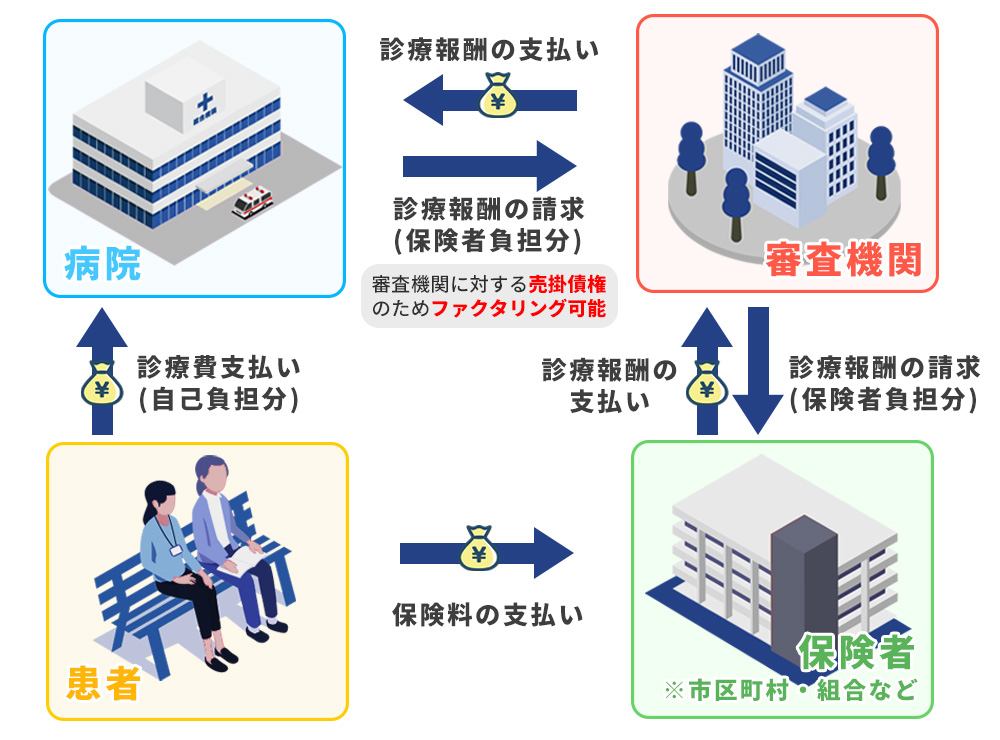

診療報酬は、患者の自己負担分と保険負担分の2つに分かれています。

患者の自己負担分は診療時に徴収(保険の区分や受けた治療によって1~10割を負担)し、残った保険負担分を「保険者」に請求をする形です。

保険者は、市区町村(東京23区含む)・組合(協会けんぽ等)のことを指します。

厳密にいうと保険者ではなく「審査代行機関」に診療報酬を請求し、請求内容をチェックし適切だと判断されれば、保険負担分の診療報酬が支払われる仕組みです。

つまり、病院・クリニック・調剤薬局等は、審査機関に対して診療報酬の保険負担分を請求する権利を有しているということになります。

医療ファクタリングの活用

俗にいう医療ファクタリングとは、上記で解説した「診療報酬」をファクタリング会社に売却する資金調達方法のことを言います。

上記画像の通り、医療機関は審査代行機関に対して診療報酬という“債権”を有しているわけですから、ファクタリングの対象となるのです。

なお、診療報酬は公共機関に対する債権ですので、債務不履行・履行不能といったリスクはまず考えられません。

そのため、医療(診療報酬)ファクタリングでは手数料が1~5%と非常に低く、中には債権価額に対して99%を超える金額で取引されている例も目にします。

医療機器の入れ替えや運転資金の確保などを検討している際には、診療報酬ファクタリング・介護報酬ファクタリングを視野に入れてみてはいかがでしょうか。

診療報酬と同様に「介護報酬」もほぼ同様のスキームで請求しますので、こちらも非常に高い金額(安い手数料)でやり取りされています。

ご興味がある方は是非ファクタリング事例の方もチェックしてみてくださいね。

金融機関が提供するファクタリング

UFJ・みずほ・三井住友の3大メガバンクをはじめ、都市銀・地銀・信用金庫も独自のファクタリングを提供しています。

「銀行の方が安心できる」「手数料が安そう」というイメージを持つ方が多いかと思いますが、その印象はあながち間違ってはおりません。

手数料が低いのは大きなメリットですし、高額かつ長期的な取引に於いて安心感は非常に重要です。

しかしながら、融資と同様に大手であればあるほど審査基準が厳しく、利用のハードルは高くなっていくという側面があるのも否定できません。

民間企業が提供するファクタリングサービスと、銀行系が提供するファクタリングサービスの違いについてご紹介してまいります。

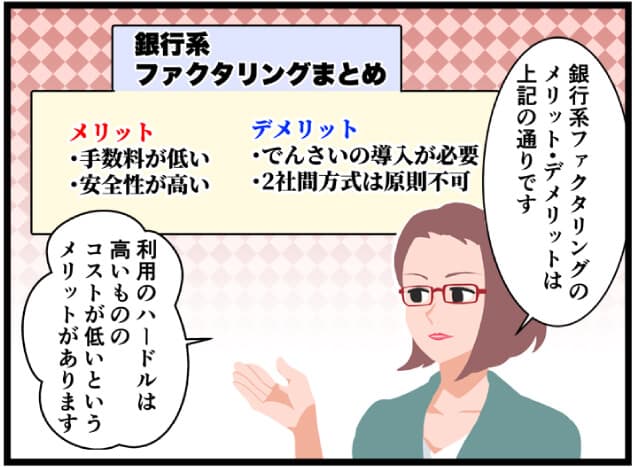

銀行系ファクタリングの特徴

銀行や信用金庫が提供するファクタリングサービスのことを、一般的に「銀行系ファクタリング」と呼びます。

銀行系ファクタリングの特徴としては「利用前に審査が行われる」「メインが3社間ファクタリング」「最低利用金額が高い」という点が挙げられます。

| 民間系 | 銀行系 | |

|---|---|---|

| 事前審査 | 無し | 有り |

| 取引の方式 | 2社間方式がメイン | 3社間方式 |

| 手数料の目安 | 2~20% | 1~10% |

| 利用金額の目安 | 10万円~ | 300万円~ |

| 振込スピード | 1~3日 | 2週間程度 |

まず、銀行系ファクタリングを利用するには、一定レベルの信用性・財務状況を満たしていなければなりません。

また、取引方式は通知又は承諾が必要な3社間ファクタリングがメインであり、2社間方式であっても債権譲渡登記は必須です。

さらに、利用金額は「○百万円以上」といったフィルターが設けられていることがほとんどですので、ちょっとした資金繰りなどでの活用にはミスマッチと言えます。

一方で、やはり手数料は民間企業に比べると大きく抑えられている印象です。

どのようなシーンでマッチする?

銀行系ファクタリングは秘匿性やスピード、利便性(事前審査が必要なため)では民間企業のファクタリング会社に劣りますが、低手数料と安心感はやはり魅力的です。

そのため、まとまった金額の債権をファクタリングする際など、コスト面を重視したいシーンで高いパフォーマンスを発揮します。

ただし、繰り返しお伝えした通り、銀行系ファクタリングは原則3社間方式(通常の債権譲渡と同じ形)となる点には注意が必要です。

さらに、現在銀行融資を受けている又は銀行融資の審査を受けている場合、当該取引がマイナスに働く可能性も否定できません。

諸所の取引先との関係性も含めて精査する必要があるでしょう。

このように、手数料・安全性に優れている銀行系ファクタリングですが、悪く言えばファクタリングのメリットが失われてしまっているとも捉えることができます。

数日の遅れが事業存続の生死を分けることさえありますので、状況をしっかりと身定めた上で検討するようにしてください。

特にスピード面に関しては致命的であり、一刻を争うシーンで万が一「事前審査→審査落ち」となってしまった場合は目も当てられません。

さらに、銀行系ファクタリングは3社間方式がメインであるため、取引先に必ず周知されてしまうというデメリットがあります。

取引先との関係悪化によって更なるピンチを招く恐れもありますので、少しでも不安が残るのであれば避けた方が賢明でしょう。

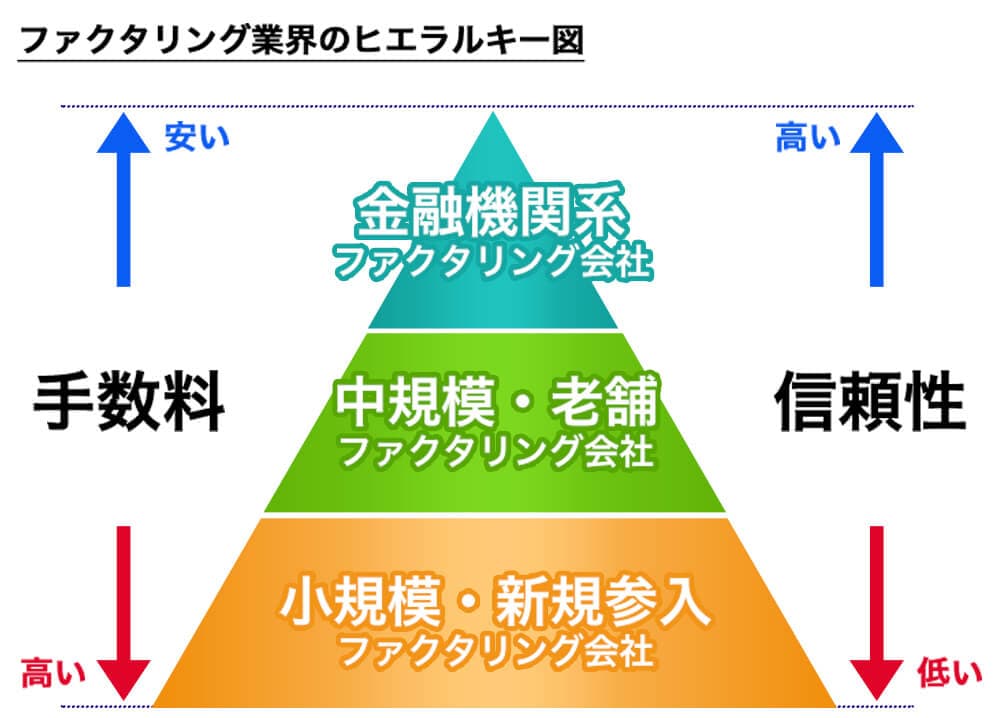

ファクタリング会社の事業規模について

如何なる業界においても必ず存在する「ヒエラルキー」。

例えば金融機関なら「メガバンク>地方銀行>信用金庫>消費者金融(ノンバンク)」といったように、誰もが認める業界ピラミッドが成り立っていると言えます。

このような業界ヒエラルキーはファクタリング業界にもあるのでしょうか。

業者の規模や事業形態によってヒエラルキーはあるのか、サービスに差が生じる可能性はあるのか等について解説してまいります。

- 金融機関系ファクタリング会社

- 中規模かつ10年近い運営実績を持つファクタリング会社(中規模・老舗)

- 小規模または新規参入したばかりのファクタリング会社(小規模・ベンチャー)

ファクタリング会社は、大きく上記の3つに分類されます。

企業規模が大きければ大きいほど客観的な信頼性が高くなり、手数料も安価となるのが一般的です。

一方で、大手企業はリスクを避ける傾向にあり、3社間ファクタリングしか取り扱っていなかったり、信頼性の高い債権のみを厳選して買い取っていたりします。

また、中規模・小規模な民間ファクタリング会社は客観的な信用こそ劣るものの、2社間ファクタリングに対応している・審査が柔軟(信頼性が乏しい債権でも買い取ってもらえる)などのメリットがあります。

「金融機関系」「中規模・老舗」「小規模・ベンチャー」にはそれぞれどのような特徴や違いがあるのか、詳しく見てまいりましょう。

金融機関系

業界ピラミッドの頂点は、やはり金融機関系のファクタリング会社ではないでしょうか。

中小のファクタリング専門会社とは一線を画しており、信頼性・手数料の観点では圧倒的に優れています。

一方で、審査では相応の基準が設けられており「ファクタリング会社側が利用者を選別する」というスタイルです。

また、取引先に債権譲渡の承認が必要な「3社間取引」を前提にすることが多く、利用のハードルが高いという点は否めません。

資金調達コストの面では、これら金融機関系ファクタリング会社を利用できるのが理想ですが、なかなか利用者側の需要とマッチし難い存在と言えます。

中規模・老舗

運営歴が5年〜10年(もしくはそれ以上)と比較的長く、会社規模も従業員10~20人というファクタリング会社をイメージしています。

良心的な手数料であり、取引先通知が不要な2社間ファクタリングにも対応します。

ただし、審査では運営実績や取引履歴も重視されるため、社歴が浅い場合や個人事業主は利用できないこともあります。

HP・広告でもスピード入金や柔軟審査を強調せず、じっくりと審査したうえでリスクの低い優良顧客のみを掬い取る姿勢で運営されています。

小規模・ベンチャー

冒頭でもお伝えした通り、ファクタリングは誰でも参入することが可能なビジネスです。

そのため、小規模・ベンチャーのサービス内容は未知数で、好条件かつ積極的に買取を行ってくれる優良会社もあれば、高額な手数料を設定している悪徳業者も存在します。

また、手数料が高い代わりにスピードを重視していたり、とにかく柔軟な対応をとっていたりとアイデンティティが強いのも特徴と言えます。

「甘い審査」や「即日入金」という言葉に唆されて悪質会社を選んでしまうと高額な手数料で経営に追い打ちを掛けるしまう恐れもありますので、新興系のファクタリング会社を選ぶ際は慎重な判断が必要です。

| 信頼性 | 手数料 | 審査 | スピード | 2社間取引 | |

|---|---|---|---|---|---|

| 金融機関系 | ◎ | ◎ | 厳しい | × | × |

| 中規模・老舗 | ◯ | ◯ | 比較的緩め | 〇 | ◎ |

| 小規模 | △ | △ | 緩い | 〇 | ◎ |

ファクタリングを検討しているのであれば、現実的にはこれらの中規模・老舗ファクタリング会社から買取打診してみることをお奨めします。

当サイトでは、管理人の「元ファクタリング会社役員」という経験を活かし中小規模ファクタリング会社についても詳細な調査を行っています。

中でも運営歴・信頼性・手数料・入金スピード・審査の柔軟性…と総合的にレベルの高いファクタリング会社のみを掲載しておりますので、是非ご参考いただけたらと思います。

必ずしも上階層が正解ではない

手数料だけを基準に考えれば「ダメ元でもレイヤーの高い順に審査を申し込み1%でも調達コストを抑える。」という形が正攻法にも思えますが、実際の資金調達ではタイムリミットが存在しているケースがほとんどです。

いくらコストパフォーマンスに優れた資金調達ができたとしても、支払い期限に間に合わなければ意味がありません。

金融機関系ファクタリング会社では審査に1週間以上を費やすことも珍しくありませんが、ファクタリング専門会社であれば即日か遅くとも1~2営業日中には回答がもらえます。(必要書類が揃っていれば当日入金も可能。)

また、金融機関系は3社間ファクタリングが前提という点も大きなデメリットです。

取引先に債権譲渡の承認を得なければなりませんので、せっかく支払期日に間に合ったとしても、取引先と関係が悪化してしまっては本末転倒ではないでしょうか。

その点でも2社間取引に対応する専門会社が現実的な選択となってくるのです。

民間企業のファクタリングサービスでは、利用者の9割以上が「2社間ファクタリング」を選択しています。

まだファクタリングの知名度が低いせいか、取引先との関係悪化を気にされる方が多い印象です。

以上の理由から、ファクタリングを利用する際は「専門会社」がおすすめです。

中規模または老舗のファクタリング会社がベターですが、状況にマッチするのであれば小規模なファクタリング会社を選ぶというのも手ではないでしょうか。

小規模なファクタリング会社を選択する場合は「信頼性の見極め」です。

ご自身で探す場合は

- 登記情報は正しいか?

- 代表者に逮捕歴はないか?

- オフィスの実在性(レンタルオフィスやマンションではないか?)

- 契約は融資のような内容になっていないか?

といった点は必ずチェックするようにしましょう。

当サイトでは、ファクタリング会社は運営歴やユーザー評価、口コミ等を掲載しているので、是非それらも参考にしてみてください。